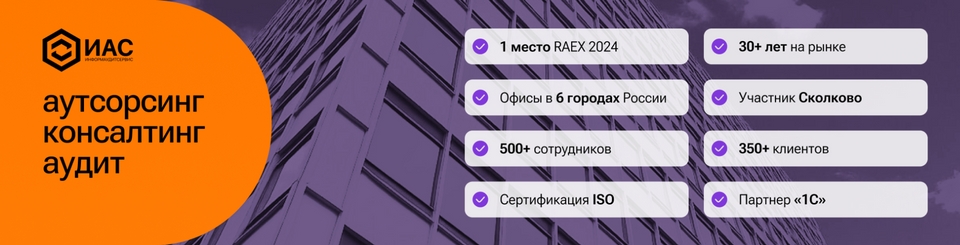

Информаудитсервис

28 655охват 12 858просмотров 4отслеживает

На рынке аутсорсинга и консалтинга свыше 30 лет. Специализация: комплексное ведение бухучета, налоговый и правовой консалтинг. Обслуживаем российские и иностранные компании по всей России, включая поддержку операций в Китае, Индии, ОАЭ

Статьи от компании Информаудитсервис (@ias) опубликованные для аудитории Мегасреды

До конца 2026 года трудовые инспекции будут пользоваться проверенным набором критериев для выявления нарушений. Минтруд официально продлил действие этого перечня.

7 сигналов, после которых к вам точно придут с проверкой. Минтруд продлил «чёрный список» до 2026 года

7 сигналов, после которых к вам точно придут с проверкой. Минтруд продлил «чёрный список» до 2026 года

- Статья

Для журналов- Налоги

- Малый и средний бизнес (МСП)

- Налоговая отчетность

Повышение ставки НДС до 22% с 2026 года — уже реальность, но налоговая служба приготовила для компаний важное послабление. В своём новом письме ФНС сообщает, что весь первый квартал будущего года она не будет штрафовать за «неправильную» ставку в чеках.

Штрафы отменятся: ФНС даёт бизнесу неожиданную отсрочку по новому НДС. Но есть важный нюанс

Штрафы отменятся: ФНС даёт бизнесу неожиданную отсрочку по новому НДС. Но есть важный нюанс

- Статья

Для журналовС началом 2026 года ожидается изменение ставки основного косвенного налога. Для корректного учёта в период перехода налоговым ведомством подготовлены разъяснения по оформлению кассовых документов в различных нестандартных ситуациях, которые могут возникнуть у продавцов.

Как отражать НДС в чеках в 2026 году: разъяснения ФНС

Как отражать НДС в чеках в 2026 году: разъяснения ФНС

- Статья

Для журналовС начала 2026 года вступает в силу обновлённый общефедеральный минимальный порог оплаты труда, существенно превышающий текущий уровень. Это изменение затрагивает всех работодателей и требует обязательного внимания к системам расчёта вознаграждения для сотрудников, работающих на п

Для журналовОба приходят, когда их совсем не ждёшь, и оба лучше всех знают, сколько у вас «подарков» (читай: налогов) должно быть под ёлочкой.Но, в отличие от дедушки, мы не исчезаем ночью, а остаёмся с вами на весь будущий год. И сейчас покажем, как это будет — месяц за месяцем!

Как вы думаете, что общего у бухгалтера и Деда Мороза?

Как вы думаете, что общего у бухгалтера и Деда Мороза?

- Статья

Для журналовПраво не уплачивать НДС предоставляется компаниям и индивидуальным предпринимателям на общей системе налогообложения при одновременном соблюдении двух критериев:

Кто может получить освобождение от НДС на ОСНО?

Кто может получить освобождение от НДС на ОСНО?

- Статья

Для журналовДо Нового года остаётся мало времени, и бухгалтерии важно успеть завершить ключевые процедуры, чтобы отчётность была достоверной, а бизнес избежал штрафов в 2026 году.

Финансовая отчётность без ошибок: что нужно успеть проверить и сделать бизнесу до 31 декабря

Финансовая отчётность без ошибок: что нужно успеть проверить и сделать бизнесу до 31 декабря

- Статья

Для журналовС 1 января 2026 года основная ставка НДС в России повысится с 20% до 22%. Изменение затронет всех плательщиков налога на общей системе налогообложения (ОСН), а также бизнес на УСН в особых случаях (например, при выставлении счёта-фактуры с НДС).

Повышение НДС до 22% в 2026 году: к чему готовиться бизнесу.

Повышение НДС до 22% в 2026 году: к чему готовиться бизнесу.

- Статья

Для журналовОшибки в финансовой отчетности чаще всего возникают из-за трех ключевых причин: проблемы с первичными документами, арифметические неточности и неправильная трактовка законодательства. Задержки в передаче документов между отделами, опечатки в цифрах или неверное применение норм —

Самые распространенные ошибки при составлении отчетности

Самые распространенные ошибки при составлении отчетности

- Статья

Для журналов