С 2025 года введут НДС на упрощенной системе налогообложения. Раньше УСН освобождал бизнес от уплаты НДС, теперь правила меняются. Спойлер: затронет это не всех. В статье разберемся, кто точно станет плательщиками НДС, расскажем, по каким ставкам надо будет уплачивать налог, и покажем, как возрастет налоговая нагрузка на примере.

Чтобы следить за актуальными материалами для бухгалтера и юриста, подключайте нашего бота — Что делать Если. Он пришлет статьи и трансляции от экспертов по вашим интересам и отследит изменения в темах, которые вы поставите на контроль.

Кто не будет платить НДС

Хорошая новость для тех, у кого годовой доход меньше 60 млн рублей: вы освобождаетесь от уплаты НДС. Такие освобожденные не будут сдавать декларацию по НДС, но будут вести книгу продаж и выставлять счета-фактуры с пометкой «Без налога (НДС)».

Для подтверждения права на неуплату НДС не надо подавать никаких заявлений, просто отслеживайте свой доход с начала года, чтобы он не превышал 60 млн рублей. Если доход превысит порог, с 1-го числа следующего месяца вы становитесь плательщиками НДС.

Совет. Посмотрите стрим по дроблению бизнеса, чтобы не попасть под проверки. Полагаем, новшества приняли, чтобы заставить предпринимателей отказаться от дробления.

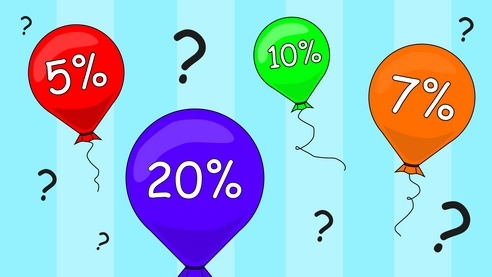

Какими будут ставки НДС

Ставка НДС зависит от дохода, который вы получаете за год. При этом у вас есть выбор. Наглядно показали в таблице.

Какие ставки НДС заработают с 2025 года для УСН

| Годовой доход | Варианты ставки НДС | |

|---|---|---|

| 60–250 млн руб. | 5 %. Без права на вычет по НДС | 20 %. С правом на вычет НДС |

| 250–450 млн руб. | 7 %. Без права на вычет по НДС | 20 %. С правом на вычет НДС |

У каждого варианта есть плюсы и минусы. И сам бизнес должен выбрать, как работать именно ему. Например, у вас мало входящего НДС, тогда применение пониженной ставки для вас менее затратно. А если у вас много входящего налога, тогда выгоднее применять ставку НДС 20 %.

Внимание. Если начали применять пониженные ставки 5 % или 7 %, от них нельзя просто так отказаться в любой момент. Придется работать с такой ставкой 12 кварталов подряд, это целых 3 года. Исключение, когда в целом утрачивается право на использование низких ставок.

По новому закону лимиты по УСН тоже растут, значит, эту систему налогообложения можно применять дольше.

Как рассчитать НДС

Для применяющих низкие ставки 5 % или 7 % НДС считайте так:

НДС к уплате = Исходящий НДС + Восстановленный НДС

Для применяющих полную ставку 20 % при реализации используйте формулу:

НДС к уплате = Исходящий НДС - Входящий НДС + Восстановленный НДС

Напомним, что исходящий НДС — это сумма налога, который вы выставляли своим покупателям, а входящий НДС — это сумма НДС, который вы купили у своих поставщиков.

Как платить НДС

Налог надо платить через ЕНП, для этого нужно подготовить платежное поручение.

Платят НДС равными долями в течение трех месяцев, которые идут за отчетным периодом (кварталом). Уплатить каждую из долей нужно до 28-го числа каждого последующего месяца.

Пример. Компания заработала 70 млн рублей за I квартал 2025 года. Она выбрала ставку 5 %. Сумма налога к уплате за I квартал 2025 года – 3 500 000 рублей. Последние сроки уплаты НДС в бюджет следующие: первый платеж за I квартал 2025 года: 28.04.2025 в размере 1 166 666,00 рублей; второй й платеж за I квартал 2025 года: 28.05.2025 в размере 1 166 666,00 рублей; третий платеж за I квартал 2025 года: 30.06.2025 в размере 1 166 668,00 рублей.

Если не можете разделить сумму НДС к уплате без остатка, тогда первый и второй ежемесячные платежи округлите до полных рублей в меньшую сторону, а последний — в большую.

Пример. Общая сумма НДС к уплате составила 255 892 рубля. Разделив ее на три части, вы получите 85 297,33333 рубля. Заплатите первые два платежа по 85 297 рублей, а третий — 85 298 рублей.

Можно уплатить НДС посредством ЕНП досрочно. Например, перечислить всю сумму НДС одним платежом до 28-го числа месяца, следующего за отчетным кварталом.

Важно. Если не заплатите налог в срок, будет штраф.

Как подавать декларацию

Декларацию по НДС подают по итогам каждого квартала не позднее 25-го числа месяца, который следует после отчетного периода.

Помните, что за непредставление декларации могут быть последствия, а именно:

- штраф 5 % от суммы, которую не уплатили в срок по декларации за каждый месяц просрочки. Не менее 1 000 рублей и не более 30 % от суммы неуплаченного налога. Штраф выпишут юридическому лицу или ИП;

- штраф от 300 до 500 рублей на руководителя или главбуха;

- блокировка счета на 20 рабочих дней и более.

Как вести книгу покупок и книгу продаж

Все упрощенцы с 2025 года будут вести книгу продаж, для них это будет в новинку. Книга покупок нужна, только если заявляете НДС к вычету, поэтому ее будут вести только те, кто считает НДС по полной ставке 20 %.

Как подготовиться к новым правилам

Изменения заработают со следующего года, но важно начать подготовку уже сейчас. Собрали пять советов, которые помогут бизнесу подготовиться.

Совет 1. Заранее определитесь с выбором ставки НДС. Просчитайте, что будет выгодно именно вам. Оцените величину входящего НДС. Если она достаточна, выгоднее работать с базовой ставкой 20 %, потому что можно применить вычет.

Совет 2. Заранее договоритесь с контрагентами. Обсудите, как будет происходить передача и получение счет-фактур — на бумаге или по ЭДО.

Совет 3. Подстрахуйтесь, если нет опыта работы с НДС. Запишитесь на бухгалтерские курсы по повышению квалификации или возьмите нового бухгалтера, который умеет работать с НДС.

Совет 4. Отслеживайте свой годовой доход. От его величины зависит, будете вы плательщиком НДС или нет и по какой ставке вы будете его уплачивать.

Совет 5. Заключите дополнительные соглашения к договорам с контрагентами. Укажите изменения в стоимости товара с учетом НДС.

Цена договора не меняется и включает НДС. В этом случае сумма налога при реализации будет определяться, например, по ставке 20/120. В рамках примера цена останется равной 300 000 рублей, а сумма НДС составит 50 000 рублей (300 000 руб. x 20/120).

Цена договора увеличивается на сумму НДС, начисленную сверх первоначальной цены договора. В этом случае цена договора составит 360 000 рублей, а сумма НДС — 60 000 рублей (300 000 руб. x 20 %).

Из примеров видно, как НДС серьезно меняет стоимость товара или услуги.

Подробно о поправках в налоговой системе рассказали наши эксперты в статье

Налоговая реформа и налоговые проверки в 2025 году

Узнаете, как придется работать на фоне новой налоговой реформы и кто заслужит амнистию, которую объявил президент. На примерах разберем, как дробят бизнес и расскажем, на чем прокалываются налогоплательщики в судах.

Дадим ориентиры, которые помогут пройти проверки налоговиков, и разберем принципы безопасного структурирования бизнеса.

Обо всем этом расскажет Владислав Каминский 6 августа в 12:00, присоединяйтесь и готовьте свои вопросы. Эксперт ответит на них в прямом эфире.