В статье рассказали, как повысили ставки НДФЛ, и объяснили, как работать с прогрессивной шкалой, чтобы подготовиться к изменениям. Узнаете, сколько придется отдать в бюджет с зарплаты и как платить меньше. На примерах показали, как бухгалтеру рассчитать налог по-новому и не ошибиться.

Чтобы следить за актуальными материалами для бухгалтера и юриста, подключайте нашего бота — Что делать Если. Он пришлет статьи и трансляции от экспертов по вашим интересам и отследит изменения в темах, которые вы поставите на контроль.

Какими будут ставки НДФЛ с 2025 года

Налоговая реформа принесла нам новые повышенные ставки НДФЛ.

Их надо применять с доходов от 200 000 рублей в месяц. Прогрессивная шкала станет пятиступенчатой и будет выглядеть так:

13 % — для доходов, не более 2,4 млн рублей;15 % — более 2,4 млн рублей, но менее 5 млн рублей;18 % — более 5 млн рублей, но менее 20 млн рублей;20 % — более 20 млн рублей, но менее 50 млн рублей;22 % — более 50 млн рублей.

Эта прогрессивная шкала применима для резидентов (п. 2.1 ст. 210 НК РФ).

Новые ставки применяют только к сумме дохода, которая превысила порог. Например, при доходе 4 млн рублей в год НДФЛ 13 % надо удержать с 2,4 млн рублей, а НДФЛ 15 % — с 1,6 млн рублей.

Если неправильно рассчитать налог, будут негативные последствия. На примере показали, как меняется сумма налога от роста дохода и какие ставки надо применять.

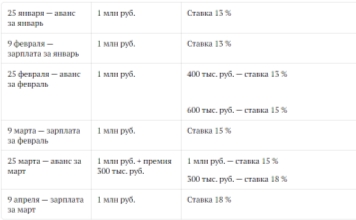

Пример. Сотрудник получает зарплату 2 млн рублей в месяц, которая выплачивается два раза в месяц по 1 млн рублей.

ИП на ОСНО также должны применять прогрессивные ставки НДФЛ (подп. 9 п. 2.1 ст. 210 НК РФ).

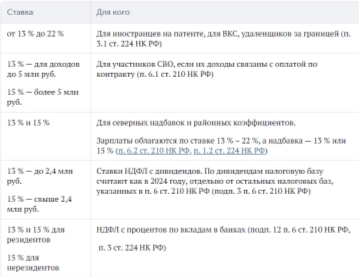

Остальные изменения по ставкам удобно посмотреть в таблице.

Новые ставки по НДФЛ

Изменения законодательства не коснутся бизнеса самозанятых. Налог считает сама налоговая по ставке 4 %, если доход получен от физлица, 6 % — от юрлиц.

Пример. Самозанятый оказывал консультации и получил доход 70 000 рублей от юрлица. Сумма налога составит 4 200 рублей ( 70 000 руб. × 6 %).

Напомним, что доход самозанятого не должен превышать 2,4 млн рублей в год. Подробнее о работе с самозанятыми читайте в нашей статье.

Как изменятся вычеты на детей с 2025 года

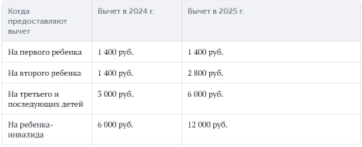

Изменения затронули не только размер вычетов, но и предельный лимит для их применения. Его подняли сразу на 100 000 рублей, в 2025 году он составит 450 000 рублей. Как изменили вычеты на детей — удобно посмотреть в таблице.

Стандартные налоговые вычеты на детей

Пример. У сотрудницы трое несовершеннолетних детей. Сумма ежемесячного вычета составит 1 400 + 2 800 + 6 000 = 10 200.

Бухгалтер каждый месяц будет вычитать из ее дохода 10 200 рублей, а оставшуюся часть облагать налогом в общем порядке. Вычет будет предоставляться до месяца, в котором доход превысит 450 000 рублей.

По новым правилам не надо подавать заявление на стандартный вычет. Обычно у работодателя есть документы, которые подтверждают сведения о детях работника. Например, копия свидетельства о рождении или копия отметки в паспорте. Если работник опекун — копия документа об опекунстве и копия свидетельства о рождении и т. д.

Как получить новый вычет с 2025 года

Налоговые льготы в следующем году смогут получить граждане, которые регулярно проходят диспансеризацию и сдают нормы ГТО. Вычет можно получить через работодателя или налоговую.

Важно. Вычет предоставят за тот налоговый период, в котором получен или подтвержден знак и пройдена диспансеризация.

Размер вычета — 18 000 рублей за налоговый период. Важно понимать, что это не сумма выплаты, а часть дохода, которую освободят от НДФЛ. Например, НДФЛ у вас 13 %, значит, вернуть можно до 2 340 рублей (18 000 руб. × 13 %).

Есть два условия для получения нового вычета:

- Получить или подтвердить знак отличия.

- Пройти диспансеризацию.

О трех вариантах, как оптимизировать НДФЛ, рассказали в отдельной статье.

Совет. Подпишитесь на поток «Налоговая реформа – 2025», чтобы не пропускать новые статьи и видео от экспертов по теме. Подписаться

Поправки в ГПК РФ: что поменяли и как с этим работать

С 1 сентября заработает много новых норм в ГПК: повысили предельный размер требований для упрощенного производства, серьезно поменяли правила ведения протокола, добавили новую обязанность взыскателям в приказном производстве.

Расскажем, почему подать замечания на протокол заседания станет проще и как правильно воспользоваться новыми возможностями. Покажем изменения в процессуальных сроках и познакомим с полезной поправкой, которая облегчит жизнь при обжаловании решения.

Подробный разбор поправок — в видно Анастасии Чекмаревой, смотрите 15 августа в 17:00.