В РСВ за первое полугодие обязательно заполните титульный лист, подраздел 1 раздела 1 и раздел 3. Остальные листы нужны только для отдельных плательщиков. Для каких и как заполнить поля отчета — рассказали в статье. Там же готовая форма. Отчет сдайте до 25 июля 2023 года.

Как заполнить РСВ: основные моменты

Обязательные листы расчета: титульный лист, раздел 1, подраздел 1 и раздел 3. Остальные листы — только для отдельных плательщиков, например для тех, кто платит взносы по доптарифу.

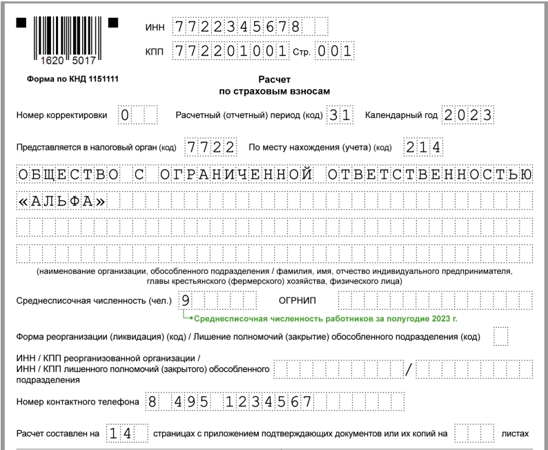

Что привести на титульном листе РСВ

| Показатель | Пояснение |

|---|---|

| Среднесписочная численность работников за полугодие 2023 г., рассчитанную в обычном порядке | Дробное значение округлите до целого |

| Код расчетного периода | 31 (п. 2.11Порядка заполнения расчета) |

| Раздел 3 | Заполните на каждого работника, числившегося у вас во IIквартале |

| Код категории застрахованного лица для граждан РФ | НР |

| Коды для иностранцев | Временно пребывающие — ВПНР, временно проживающие — ВЖНР |

| Графа 140 | Укажите все доходы работника — облагаемые и необлагаемые. Не показывайте только дивиденды и другие выплаты, не являющиеся объектом обложения по ст. 420 НК РФ (п. 13.1Порядка) |

| Подраздел 1 | Укажите выплаты и взносы по всей организации — за каждый из последних 3 месяцев и нарастающим итогом с начала года. В отдельных строках приведите выплаты сверх предельной базы и взносы с них. Количество застрахованных лиц— это все работники организации, в том числе по ГПД |

| Выплаты по ГПД в разделе 3 | Покажите и в графе 150, и в графе 160. В остальном расчет заполняйте так же, как по работникам по трудовым договорам (п. 13.20 Порядка) |

| Пособие по больничным за первые три дня | Покажите и в сумме выплат и иных вознаграждений, и в составе необлагаемых выплат |

| Два подраздела 1 и на каждого работника два подраздела 3.2.1 | Заполните при пониженных тарифах для МСП |

| Выплаты по пониженному тарифу | Покажите в подразделе 1 с кодом тарифа 20 |

| Код категории застрахованного лица в подразделе 3.2.1 | МС, а для иностранцев — ВЖМС или ВПМС |

| Выплаты по основному тарифу | Отражайте как обычно |

РСВ больше, чем на 10 человек, сдавайте в электронном виде. При меньшем числе работников расчет можно сдать на бумаге (ст. 431 НК РФ).

Как проверить правильность заполнения РСВ по контрольным соотношениям

Чтобы избежать ошибок и несоответствий в расчете по страховым взносам, сверяйтесь с контрольными соотношениями (Письмо ФНС России от 10.03.2023 № БС-4-11/2773@ с учетом изменений, внесенных письмами ФНС России от 15.03.2023 № БС-4-11/2952@, от 03.04.2023 № БС-4-11/3915@, от 05.06.2023 № БС-4-11/6987@).

Контрольные соотношения для РСВ

В рамках контроля проверяют два соотношения.

Соотношение 1. Между показателями расчета по страховым взносам. В частности, значение среднесписочной численности не должно превышать количество застрахованных лиц с начала расчетного периода. Правило не распространяется на организации, у которых есть обособленные подразделения, самостоятельно начисляющие и уплачивающие страховые взносы.

Соотношение 2. Между отдельными показателями расчета и данными из других документов — формы персонифицированных сведений о физлицах и др.

Например, количество застрахованных лиц, указанных в строке 010 подраздела 1 раздела 1 расчета по страховым взносам, должно быть равно количеству лиц, включенных в форму персонифицированных сведений о физлицах за соответствующий месяц. В то же время контрольные соотношения допускают расхождение в суммах выплат и вознаграждений, указанных в строках 140 подраздела 3.2.1 раздела 3 расчета по страховым взносам и строках 070 формы персонифицированных сведений, но не более чем на 10 % (пп. 2.5‒2.8 контрольных соотношений).

С помощью контрольных соотношений можно выявить занижение базы для исчисления страховых взносов. Для этого налоговики сопоставляют суммы начисленных выплат (за минусом выплат по ГПД) со следующими показателями:

- величиной МРОТ;

- средней отраслевой зарплатой за предыдущий год, установленной в вашем субъекте РФ.

Если выплаты работникам в рамках трудовых отношений меньше любого из этих показателей, инспекция, скорее всего, потребует представить пояснения.

Какая погрешность допускается при заполнении расчета по страховым взносам

При заполнении расчета по страховым взносам допускают три погрешности (пп. 0.5, 0.10 контрольных соотношений).

Погрешность 0,5 копейки

В сумме страховых взносов на ОПС по дополнительному тарифу за каждый месяц отчетного периода по каждому застрахованному лицу. Речь идет о величине, которую вы указываете в строке 210 подраздела 3.2.2 раздела 3 расчета. Она должна быть равна произведению базы для начисления взносов из строки 200 этого подраздела и тарифа взносов, который соответствует коду застрахованного лица, указанному в строке 190 этого подраздела.

Погрешность в 1 копейку

В сумме страховых взносов на ОПС по каждому застрахованному лицу, которые начислены нарастающим итогом с начала года с базы в пределах лимита и не должны превышать максимально допустимую величину. Для каждого застрахованного лица сумма значений строк 170 подраздела 3.2.1 раздела 3 расчета по всем месяцам расчетного периода с учетом указанной погрешности не должна превышать данную величину.

Если вы представили расчет, в котором превышена допустимая погрешность, налоговый орган может прислать вам уведомление о непредставлении расчета. В этом случае вам придется подать расчет заново (п. 7 ст. 431 НК РФ).

Расхождение между суммами выплат в расчете по страховым взносам и форме персонифицированных сведений

Контрольные соотношения допускают расхождение между суммами выплат, указанными в расчете по страховым взносам и форме персонифицированных сведений о физлицах, но не более 10 %. Если этот порог превышен, вас попросят объяснить расхождения или внести исправления в отчетность (пп. 2.5‒2.8 контрольных соотношений).

Какая ответственность предусмотрена за нарушение срока и способа подачи расчета по страховым взносам

Накажут, если сдадите РСВ позже срока или нарушите способ подачи

Несвоевременная подача расчета

Штраф — 5 % от не уплаченной, недоплаченной в срок суммы взносов, которую нужно заплатить на основании расчета, за каждый полный и неполный месяц просрочки подачи расчета. Максимум — 30 % от этой суммы и не меньше 1 000 руб. (п. 1 ст. 119 НК РФ).

Должностным лицам организации за такое нарушение грозит предупреждение или административный штраф в размере от 300 до 500 руб. ИП к административной ответственности не привлекут (ст. 15.5 КоАП РФ, примечание к ст. 15.3 КоАП РФ).

Если расчет не представлен в течение 20 рабочих дней после завершения срока его подачи, могут приостановить операции по счетам в банке и переводы электронных денежных средств (п. 6 ст. 6.1, п. 3.2 ст. 76 НК РФ).

Нарушение способа подачи расчета

Если плательщик представил расчет на бумажном носителе, а обязан был подать в электронной форме, предусмотрен штраф в размере 200 руб. (ст. 119.1 НК РФ).

Образец заполнения РСВ

Скачать образец РСВ за полугодие 2023 года