В результате объединения ПФР и ФСС в единый Социальный фонд России в январе 2023 года появились новые формы отчетов по страховым взносам. Рассмотрим процедуру создания и заполнения данных документов в программе «1С:Зарплата и управление персоналом ред. 3.1» (1С:ЗУП).

Справка

Отчетность по страховым взносам за первое полугодие 2023 года должна быть сдана до 25 июля. В её составе нужно предоставить отчет ЕФС-1 (раздел 2 по взносам на травматизм) и Расчет страховых взносов (далее – РСВ) за полугодие. Персонифицированные сведения и уведомления по страховым взносам за июнь сдавать не нужно. Их заменит РСВ за полугодие.

Расчет по страховым взносам

Отличие новой формы отчета РСВ от предыдущей в том, что ранее отдельные строки по типам страхования (ОПС, ОМС и страхование по ВНиМ были объединены в одну строку, а расчет пенсионных взносов по дополнительному тарифу перенесен в один подраздел.

Для создания отчета в 1С:ЗУП необходимо воспользоваться сервисом 1С-Отчетность (раздел «Отчеты, справки»). Формирование отчета происходит автоматически по кнопке «Заполнить», согласно внесенным документам и данным в программу. Заполнить вручную следует поля, выделенные желтым цветом. Также стоит обратить внимание на то, что для правильного заполнения отчета в программе нужно проверить личные данные сотрудников, а также провести все начисления и выплаты за расчетный период.

Самое первое, с чего необходимо начать проверку заполненных сумм в данном отчете – проверить контрольные соотношения формы. Для этого нужно нажать на кнопку «Проверка» – «Проверить контрольные соотношения». После выводится результат проверки контрольных соотношений показателей.

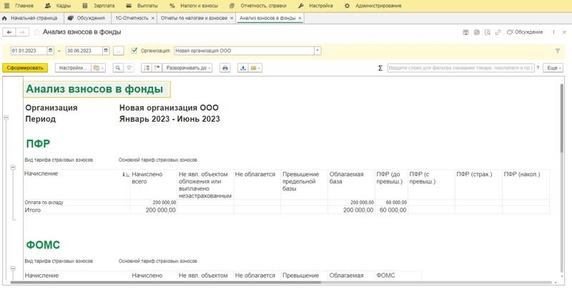

Проверить данные о сформированной базе для начисления страховых взносов можно отчетом «Анализ взносов в фонды» (раздел «Налоги и взносы» – «Отчеты по налогам и взносам»). Данный отчет показывает суммы облагаемой и необлагаемой базы, начисленных страховых взносов в разрезе начислений и видов тарифов.

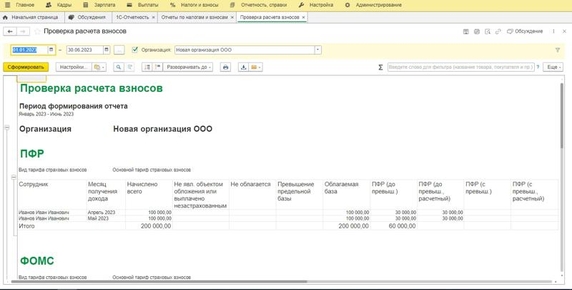

Проверить суммы исчисленных страховых взносов по сотрудникам позволяет аналитический отчет «Проверка расчета взносов» (раздел «Налоги и взносы» – «Отчеты по налогам и взносам»).

Этот отчет представляет информацию о суммах взносов в разрезе сотрудников, видах страховых взносов и месяцев. Следует обратить внимание на столбцы ПФР (до превыш.) и ПФР (до превыш. расчетного), ФОМС и ФОМС (расчетный), ФСС и ФСС (расчетный). Именно в этих столбцах можно выявить ошибку в расчете страховых взносов.

Столбец, содержащий слово расчетный, – это столбец с суммой страхового взноса, которая высчитана математически программой. То есть база для начисления взносов, которая умножена на ставку взноса. Столбец, находящийся левее, показывает сумму взноса, которая зафиксирована в документах базы. Если данные суммы подсвечены красным, значит, суммы взносов (расчетная и зафиксированная в базе) не совпадают. Убрать эту ошибку несложно. Для этого достаточно посмотреть, в каком именно месяце показана ошибочная сумма и пересчитать взносы в документе «Начисление зарплаты и взносов» за данный месяц.

ЕФС-1 раздел 2 (ранее 4-ФСС)

Также 25 июля сдается раздел 2 отчета ЕФС-1: сведения о начисленных страховых взносах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваниях. Для создания отчета следует воспользоваться сервисом 1С-Отчетность.

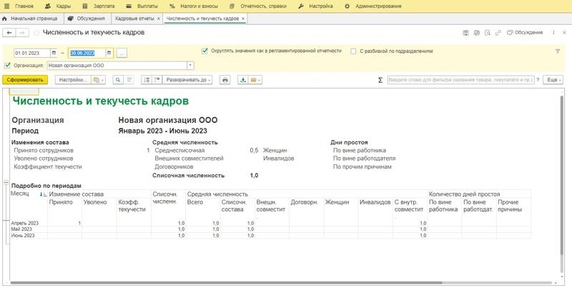

После автоматического заполнения отчета по кнопке "Заполнить" в разделе 2 обязательно нужно проверить среднесписочную численность работников/численность застрахованных/численность инвалидов и вручную заполнить численность работников, занятых на работах с вредными и (или) опасными производственными факторами. Для этого можно воспользоваться отчетом «Численность и текучесть кадров» (раздел «Кадры» – «Кадровые отчеты»).

Чтобы проверить данные о формировании базы для начисления страховых взносов в подразделе 2.1, можно также воспользоваться отчетом «Анализ взносов в фонды», о котором говорилось ранее (раздел «Налоги и взносы» – «Отчеты по налогам и взносам»).

Подраздел 2.2 заполняется в том случае, если организация временно направляет своих сотрудников для работы у другого юридического лица или ИП.

Подраздел 2.3 заполняется вручную по состоянию на 1 января 2023 года в соответствии со сведениями, содержащимися в заключительных актах медицинской комиссии по результатам медицинских осмотров работников и отчета о проведении специальной оценки условий труда.

Если же в расчетном (отчетном) периоде у сотрудников не было никаких начислений, организациям необходимо представить «нулевой» раздел 2 формы ЕФС-1.

6-НДФЛ

С начала этого года изменился порядок определения даты фактического получения дохода в виде оплаты труда в учете НДФЛ. Теперь датой получения доходов, связанных с оплатой труда, стала дата фактической выплаты заработной платы, в том числе за первую половину месяца. Удерживать НДФЛ нужно при каждой выплате заработной платы. Суммы исчисленного и удержанного налога за период с 23-го числа предыдущего месяца по 22-е число текущего месяца следует перечислять не позднее 28-го числа текущего месяца.

| Период удержания | Срок уплаты НДФЛ |

|---|---|

| 01.01.2023 — 22.01.2023 | 30.01.2023 |

| 23.01.2023 — 22.02.2023 | 28.02.2023 |

| 23.02.2023 — 22.03.2023 | 28.03.2023 |

| 23.03.2023 — 22.04.2023 | 28.04.2023 |

| 23.04.2023 — 22.05.2023 | 29.05.2023 |

| 23.05.2023 — 22.06.2023 | 28.06.2023 |

| 23.06.2023 — 22.07.2023 | 28.07.2023 |

| 23.07.2023 — 22.08.2023 | 28.08.2023 |

| 23.08.2023 — 22.09.2023 | 28.09.2023 |

| 23.09.2023 — 22.10.2023 | 30.10.2023 |

| 23.10.2023 — 22.11.2023 | 28.11.2023 |

| 23.11.2023 — 22.12.2023 | 28.12.2023 |

| 23.12.2023 — 31.12.2023 | 29.12.2023 |

Новые правила уплаты НДФЛ привели к изменениям формы отчета 6-НДФЛ. Для корректного формирования отчета в программе «1С:Зарплата и управление персоналом 3.1» нужно ввести сведения о праве на налоговые вычеты, отразить все доходы, полученные физическими лицами за налоговый период, а также учесть суммы налога. Для создания отчета 6-НДФЛ в программе применяется форма 6-НДФЛ (с 2021 года), доступная из сервиса 1С-Отчетность.

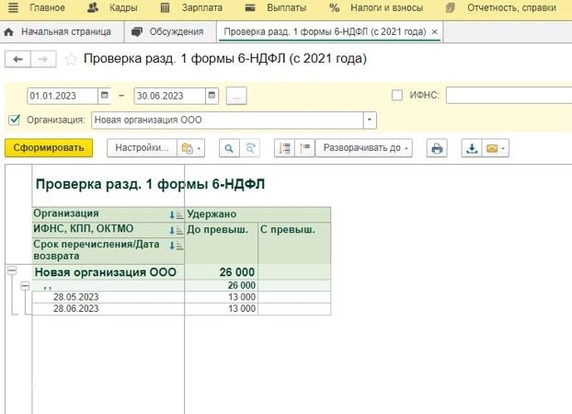

В разделе 1 «Данные об обязательствах налогового агента» указывают суммы удержанного налога, подлежащие перечислению за последние три месяца отчетного периода, по срокам перечисления и в разрезе КБК. В программе для анализа сумм удержанного налога и проверки сроков уплаты можно использовать отчеты «Удержанный НДФЛ», «Контроль сроков уплаты НДФЛ» (раздел «Налоги и взносы » – «Отчеты по налогам и взносам»). Также с помощью отчета «Проверка разд.1 6-НДФЛ (с 2021 года) можно проверить заполнение Раздела 1.

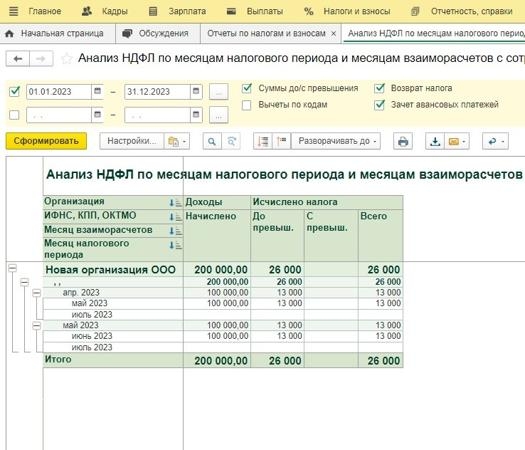

В разделе 2 расчета указываются суммы начисленного и фактически полученного дохода по всем физическим лицам. Для проверки раздела 2 можно использовать отчет «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками» (раздел «Налоги и взносы» – «Отчеты по налогам и взносам»).

Остались вопросы в отношении сдачи отчетности по страховым взносам в 1С:ЗУП? Обращайтесь на нашу Линию консультаций 1С по номеру телефона +7 499 956-21-70. Первая консультация бесплатно!