Реализация при УСН имеет свои особенности. Каковы ее правила, на что нужно обратить внимание, какими документами оформить, какие сделать проводки, рассмотрим в статье.

Реализация при УСН

УСН — упрощенная система налогообложения, применяется на добровольных началах, о переходе на УСН необходимо уведомить ФНС РФ в установленные сроки по установленной форме.

Порядок налогового учета регулируется главой 26.2 НК РФ, которая так и называется «Упрощенная система налогообложения».

Основные подходы (особенности) налогового учета по УСН прописаны в главе 26.2 НК РФ, в ней достаточно много отсылок к главе 25 НК РФ «Налог на прибыль», т.е. правила признания доходов и расходов для двух налогов (прибыль и налог УСН) во многом схожи.

Так, реализация при УСН, вернее доходы от реализации определяются по правилам ст. 248 и 249 НК РФ и включают доходы от:

- реализации товаров, работ, услуг (ТРУ) собственного производства,

- перепродажи ранее приобретенных товаров,

- реализации имущественных прав.

При УСН учитываются и безвозмездно полученные внереализационные доходы, их в данной статье не рассматриваем.

Выручка от реализации УСН

Выручка от реализации УСН определяется согласно правилам п. 2 ст. 249 НК РФ, на которую есть непрямая ссылка в одной из статей главы УСН (п. 1 ст. 346.15):

- учитываются все поступления, связанные с расчетами за реализованные ТРУ и/или имущественные права,

- расчеты могут быть выражены как в денежной, так и в натуральной формах.

Выручка от реализации УСН при посреднической деятельности, в которой плательщик УСН выступает именно посредником, — это стоимость комиссионного или агентского вознаграждения по соответствующему посредническому договору.

Выручка в бухгалтерском учете компании на УСН формируется в момент перехода права собственности.

Если говорить о налоговом учете, то при УСН основной метод учета — кассовый, поэтому в налогом учете, Книге учета доходов и расходов (КУДиР) и Декларации УСН отражается не только выручка, а все поступления по реализации.

Поступления включают предоплаты, авансы, другие аналогичные платежи, связанные с расчетами за проданные товары, работы, услуги и т.п.

Если плательщик УСН выставляет покупателю по каким-то причинам счет-фактуру с выделением НДС, проводя реализацию товаров, либо услуг, в доходах УСН суммы отражаются без НДС, полученного от покупателя.

Такое правило действует с 2016 года — п. 1 ст. 346.15, п. 1 ст. 248 НК РФ.

В документах на отгрузку, документах по указанным услугам НДС выделить необходимо. Также необходимо будет подать Декларацию по НДС с заполнением раздела 12 (в электронном виде). В Декларации НДС в этом случае заполняются также титульный лист и раздел 1.1.

Заплатить НДС в бюджет нужно в установленные сроки, общей суммой не деля платеж на части по 1/3.

Принимать к вычету уплаченный в бюджет НДС неплательщик НДС (наша компания или ИП на УСН) не могут, т.к. такой механизм не предусмотрен НК РФ (п. 1 ст. 171 НК РФ, Письмо Минфина РФ от 10.12.2021 № 03-07-11/100707).

Если по такой сделке покупатель делает предоплату (перечисляет аванс), вся его сумма включается в доход УСН, оформлять счет-фактуру на аванс не требуется (Письмо ФНС РФ от 08.11.2016 № СД-4-3/21119@).

Реализация расходы при УСН

Налогоплательщик на УСН с объектом налогообложения «доходы минус расходы» может учесть в налогом учете расходы, связанные с реализацией товаров, работ, услуг.

Но, увы, не все понесенные расходы, а лишь те, которые принимаются при УСН, т.е. расходы при УСН, которые упомянуты в ст. 346.16 НК РФ.

Статья содержит закрытый перечень расходов, принимаемых в уменьшение полученных доходов.

Реализация расходы при УСН: особенности, по которым отражаются расходы при УСН, содержатся в ст. 346.16, причем во многих случаях в указанной статье также есть отсылки к различным статьям главы 25 НК РФ «Налог на прибыль».

Например, в отношении:

- материальных расходов — к ст. 254 НК РФ,

- оплаты труда — к ст. 255 НК РФ,

- расходов по обязательному страхованию — к ст. 263 НК РФ,

- процентов по долговым обязательствам — к ст. 265, 269 НК РФ,

- рекламных расходов — к ст. 264 НК РФ,

- и т.п.

Реализация расходы при УСН, общие правила признания расходов:

- расходы должны быть оприходованы (отражены в учете),

- оплачены поставщику.

Реализация товаров на УСН

Реализация товаров на УСН подразумевает, что помимо стандартных для УСН условий признания расходов (приняты и оплачены), стоимость товаров учитывается в расходах НУ только тогда, когда реализация товаров на УСН уже произошла.

И перешло право собственности от продавца-налогоплательщика УСН к покупателю.

Это существенное отличие, например, от налогового учета материалов, используемых в производстве ТРУ, ведь материалы становятся расходами в НУ и попадают в качестве расходов и в КУДиР, и в Декларацию УСН, когда оплачены и оприходованы.

Материалы могут даже быть не переданными в производство, а находиться на складе, но их уже можно отражать в расходах НУ.

Товарам же требуется «дождаться» реализации.

Оформляется реализация товаров на УСН, как и прочая реализация, документами, утвержденными учетной политикой организации. Применять унифицированные формы с 2013 года не обязательно, тем не менее чаще реализация товаров на УСН оформляется именно привычными унифицированными формами, как, например:

- товарная накладная формы ТОРГ-12,

- акт о приемке товаров по форме ТОРГ-1.

При возврате проданных товаров сумма дохода уменьшается, также уменьшается и себестоимость проданных товаров, отраженная в КУДиР в качестве налоговых расходов при объекте налогообложения «доходы минус расходы».

Зачастую покупатель товар не заменяет в случае возврата, а предпочитает вернуть оплаченные ранее суммы полностью или частично. Про отражение возвратов полученных предоплат есть четкое указание в ст. 346.17 НК РФ: на сумму возвращенных средств уменьшаются доходы периода, в котором произведен возврат денежных средств.

А вот с отражением расходов конкретики нет (нет четкого указания в главе 26.2 НК РФ).

Но, на наш взгляд, уменьшить стоимость ранее списанных в расходы и возвращенных товаров нужно обязательно.

Реализация услуг при УСН

Реализация услуг при УСН проходит по общим правилам, принятым для УСН:

- доход отражается на основании поступлений за услуги и актов по оказанным услугам, возможно отражение при взаимозачете.

- доход может уменьшаться на произведенные затраты, связанные с исполнением договора оказания возмездных услуг, если такие затраты предусмотрены в качестве налоговых расходов ст. 346.16 НК РФ.

Если налогоплательщиком на УСН осуществляется уступка (переуступка ранее приобретенного) права требования, такая операция классифицируется налоговыми органами как финансовая услуга.

При этом вся сумма полученных средств отражается в доходах УСН: сумма долга и проценты, начисленные до переуступки (Письмо Минфина России от 11.09.2020 № 03-11-06/2/80114).

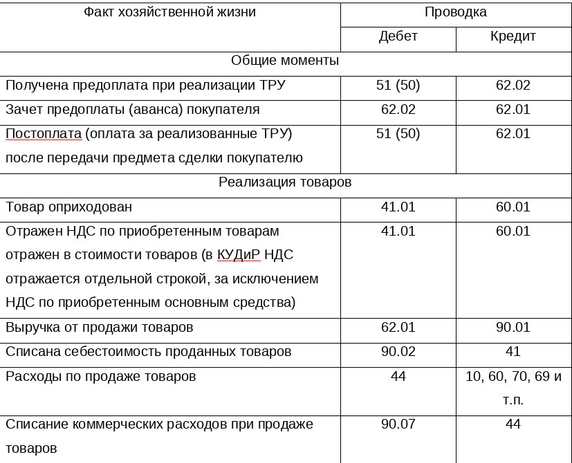

Реализация проводки УСН

Основные проводки, которыми отражается реализация при УСН те же, что и при других системах налогообложения, ведь речь идет о бухгалтерском учете, правила которого не зависят от системы налогообложения.

Подробные проводки для отдельных случаев в наших статьях:

- для торгового предприятия Учет на торговом предприятии,

- При реализации основных средств Учет основных средств.

Общие проводки, реализация проводки УСН — Таблица 1.

Мы с вами рассмотрели, как отражается реализация при УСН: выручка от реализации УСН, реализация товаров на УСН, реализация услуг при УСН, особенности учета налоговых расходов при реализации товаров.