Для корректного заполнения отчет 6-НДФЛ в 1С:Зарплата и управление персоналом ред. 3.0 (1С:ЗУП) нужно постоянно быть в курсе последних новостей. В нашем обзоре мы собрали ключевые изменения, на которые необходимо обратить внимание во 2 квартале 2023 года.

Место сдачи отчета

Отчет сдается в ИФНС по месту нахождения организации, при наличии обособленных подразделений – по месту нахождения каждого обособленного подразделения (или по месту нахождения ответственного ОП). Крупнейшие налогоплательщики с подразделениями сдают по выбору. А ИП на патенте – по месту учета.

Титульный лист отчета

На титульном листе сначала выбирается регистрация в налоговом органе из справочника, на основании которого автоматически будут заполняться КПП, ОКТМО. Также стоит проверять код места учета, так как в некоторых случаях, когда отчет сдается со стороны правопреемника, либо организации с закрывающимся обособленным подразделениям, код ОКТМО ставится вручную.

Переезд организации

Если организация перешла в другую ФНС, то в этом случае необходимо будет подавать 2 отчета 6-НДФЛ (до переезда и после переезда) Они будут отличаться кодом ОКТМО. По доходам до переезда отчет сдается в новую налоговую с новым КПП, но со старым ОКТМО. В программе для корректного заполнения отчета следует для начала заполнить отчет по-старому ИФНС, после проверки сумм налога меняется регистрация и код налоговой, при этом будут меняться ОКТМО, поэтому следуют вручную поменять код на старый.

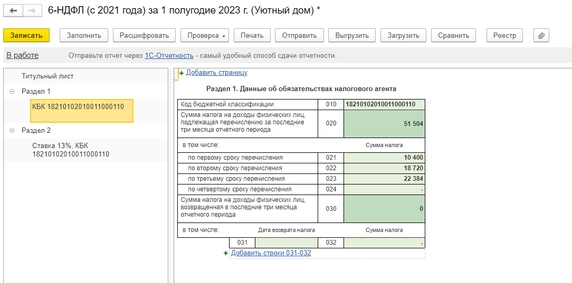

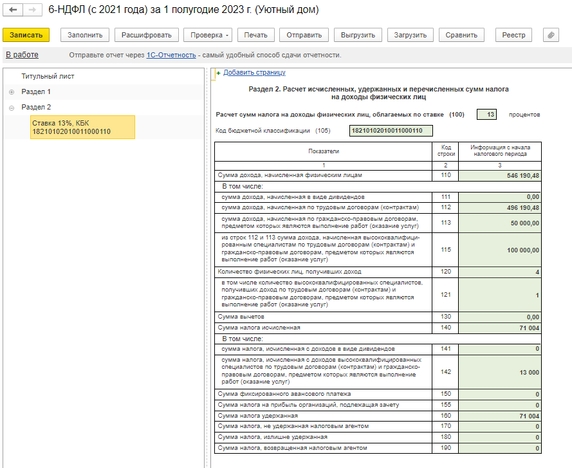

Если мы рассматриваем период после переезда, то здесь ситуация проще, так как у нас уже новая регистрации в ИФНС, и мы автоматически заполняем отчет. В разделе 1 будет заполнение сумм удержанного налога в строчках 020-024, которые отмечены общей суммой и в пределах трех сроков перечисления (рис. 1).

Данные цифры являются суммой налога, которая была удержана с доходов сотрудников для перечисления в бюджет (рис. 2).

Выплаченный доход

В раздел следует включать только выплаченный доход, поэтому если доход не выплачен, то в разделе 2 он не будет отображен. Поэтому следует проверять суммы налога, так как программа ориентируется на документы начисления. Однако есть решение для данной ситуации – при начислении зарплаты важно правильно указывать плановую дату выплаты. Если доход не будет выплачен до 30.06.2023, то при начислении следует указывать дату 01.07.2023. Тогда доход и налог в отчет попадать не будут.

Высококвалифицированные специалисты

Еще в рамках 2 раздела выделяются отдельно сведения по высококвалифицированным специалистам (ВКС):

- трудовые договоры (строка 112 и 113);

- число работников (строка 121);

- исчисленный налог в пользу ВКС.

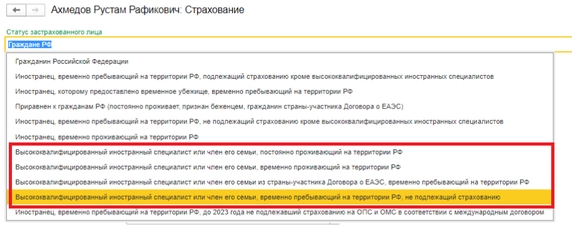

Данные сотрудники могут быть как резидентами, так и нерезидентами. В рамках нерезидентов указывается статус «Высококвалифицированный иностранный специалист». У резидентов ситуация чуть сложнее. Кроме статуса по налогу на доходы, указывается еще статус застрахованного работника, который разделяется на четыре категории (рис. 3):

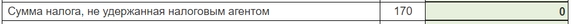

Строка 170

Строка 170 отражает суммы налога, не удержанные налоговым агентом. Она заполняется нарастающим итогом (рис. 4).

Важно знать, что по окончании года строка 170 сверяется с Приложением 1 (раздел 4, который заполняется вручную). И выводом является то, что данную строку заполняем только при выдаче натурального дохода при отсутствии денежных выплат. В остальных случаях 170 строка = 0.

Излишне удержанный налог

Если излишне удержанный налог был возвращен через «Возврат НДФЛ», то в отчете сумма будет заполняться в Разделе 1 в строке 031 и в Разделе 2 в строке 190 (по дате возврата). В Приложении 1 сумма удержанного налога будет уменьшена.

Если излишне удержанный НДФЛ не возвращен, то налог будет отражаться в Разделе 2 в строке 180 и в Приложении 1.

Приложение 1

Приложение 1 заполняется только в годовом отчете или при ликвидации организации. Особенность заключается в том, что показатели учитываются в Приложении 1 по дате получения дохода. Поэтому удержанный налог в Приложении 1 и в Разделе 2 может не сходиться. Данный случай не будет считаться ошибочным.

Остались вопросы по заполнению отчета 6-НДФЛ в 1С:ЗУП? Обращайтесь к нам по номеру телефона +7 499 956-21-70 или пишите в чат справа.