В программе 1С: Бухгалтерия предприятия, ред.3, появился функционал настройки применения единого налогового платежа (ЕНП) для эксперимента, проводимого с 01.07.2022 по 31.12.2022г. для тестирования этих нововведений. С 01.01.2023 года переход на ЕНП будет обязательным для всех налогоплательщиков. В программе функционал будет доработан и усовершенствован по результатам проводимого эксперимента.

Вебинар о переходе на Единый налоговый платёж:

Все платежи по налогам и взносы в ходе эксперимента уплачиваются по реквизитам единого налогового платежа (ЕНП). Для этого каждому налогоплательщику открывается единый налоговый счет (ЕНС) в Федеральном казначействе. Именно на него поступают все перечисления налогов и взносов. Причем не по разным реквизитам налогов, как было ранее, а только с указанием счета и ИНН организации (индивидуального предпринимателя). Это значительно облегчит функционал бухгалтера, позволит избежать множество ошибок в реквизитах для уплаты и признанием платежа невыясненным поступлением. Кроме того, поскольку платежи по налогам будут аккумулироваться на ЕНС, ситуации по переплатам по одним налогам и одновременным задолженностям по другим будут исключены. ИФНС самостоятельно будет распределять уплату по налогам на основании предоставленных деклараций и уведомлений на авансовые платежи. Оптимизация поступлений в бюджеты и прозрачности в области налогового законодательства тоже является преимуществом данного нововведения.

Как распределяется ЕНП можно будет увидеть в личном кабинете налогоплательщика.

Введение единого налогового платежа позволяет уплачивать:

все налоги, в том числе НДС налогового агента, НДФЛ за сотрудников, за исключением налога при АУСН и налога на профессиональный доход;авансовые платежи по налогам;торговый сбор;страховые взносы, за исключением добровольных взносов ИП в ФСС, взносов в ФСС от несчастных случаев на производстве;пени, штрафы и проценты, начисляемые в связи с исполнением обязанностей налогоплательщика;другие обязательные сборы, за исключением государственной пошлины, в отношении уплаты которой судом не выдан исполнительный документ.

Произвести оплату на ЕНС может как сама организация – налогоплательщик, так и третье лицо. В случае уплаты налогов и взносов третьим лицом за организацию, данный платеж вернуть не представляется возможным. Тогда как сама организация – налогоплательщик может произвести возврат переплаты по налогам и взносам в установленном порядке при отсутствии задолженности по другим видам налогов и взносов на дату возврата.

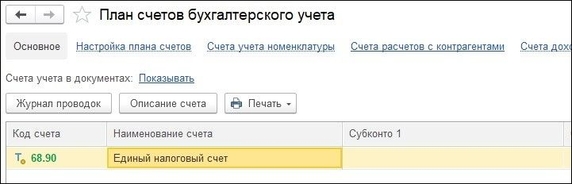

В программе данный функционал реализован прежде всего введением нового счета в План счетов:

Переход на применение ЕНП с 01.01.2023 года, предполагает необходимость произведения сверки с ИФНС, как это было необходимо сделать для участников эксперимента, проводимого с 01.07.2022 г.

Данная сверка помогает не только избавить организации от отсутствия информации по задолженностям по налогам и взносам, но и позволяет оптимизировать свои финансы: можно уже в этом году вернуть переплату по известным вам фактам.

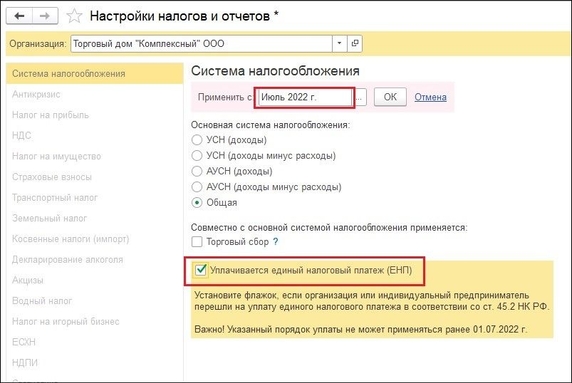

Настройку в программе можно произвести следующим образом.

В разделе Главное – Налоги и отчеты – Система налогообложения поставить одну галочку, которая будет действовать с 1 июля 2022 года. В дальнейшем, когда данный переход будет обязательным, это будет 01.01.2023 г.

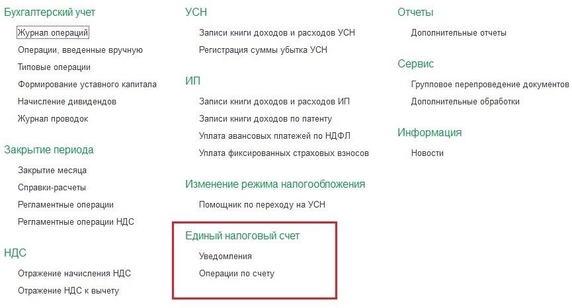

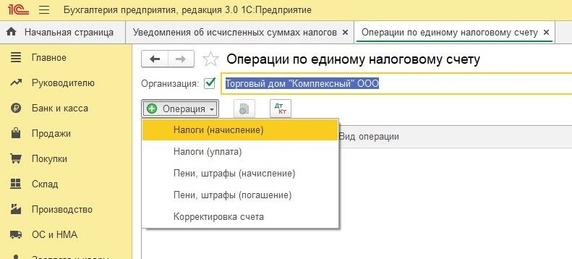

После данной настройки в разделе Операции – Единый налоговый счет появляется возможность создания Уведомлений об исчисленных суммах налогов и Операций по единому налоговому счету.

Чтобы начать применять ЕНС, нужно все остатки по налогам перенести на него.

Перенос остатков по налогам на единый налоговый счет осуществляется операциями:

С их помощью после проведения сверки расчетов с ФНС на 01.07.2022 можно перенести переплату и недоимку по конкретным налогам, пени и штрафам на счет 68.90 "Единый налоговый счет". Недоимкой не будет являться текущая задолженность на квартал, предшествующий дате перехода на ЕНС, налог, уплачиваем авансовыми платежами, если они уплачены своевременно, либо начислены тоже за предшествующий квартал.

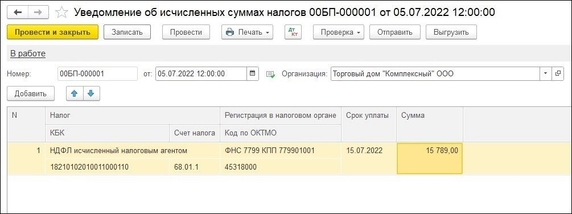

При переходе на уплату ЕНП необходимо отправлять в ФНС уведомления об исчисленных суммах налогов не позднее чем за 5 рабочих дней до срока уплаты налогов или страховых взносов, а по НДФЛ, удержанном с зарплаты сотрудников - не позднее 5-го числа месяца, следующего за месяцем выплаты доходов.

Добавлена возможность подготовки уведомлений об исчисленных суммах налогов во все помощники по налогам. Платежные поручения формируются с учетом сальдо по счету 68.90 "Единый налоговый счет" на текущую дату. Сумма платежа уменьшается на сумму аванса.

Уведомления формируются к отправке в разделе Операции – Единый налоговый счет – Уведомления.

Во всех помощниках по расчету налогов в программе предусмотрена возможность составлять уведомления об исчисленных суммах налогов и страховых взносов. Выполняется в разделе Главное – Задачи – Задачи организации.

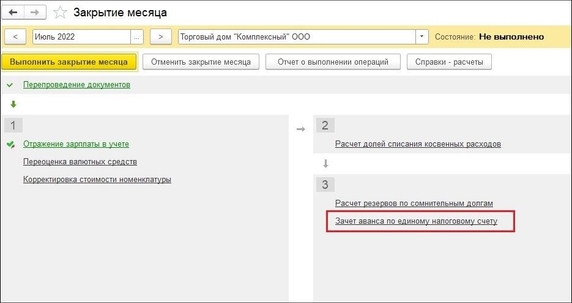

Регламентная операция закрытия месяца позволяет автоматически произвести зачет ЕНП в счет уплаты налогов и страховых взносов. При этом соблюдается определенная последовательность погашения задолженности, по которой уже наступил срок уплаты:

недоимка (начиная с наиболее ранней даты ее выявления);налоги, авансовые платежи по налогам, страховые взносы и сборы (с даты возникновения обязанности по их уплате на основании налоговых деклараций, расчетов и уведомлений);пени;проценты;штрафы.

Движения документа закрытия месяца можно сформировать по ссылке Зачет аванса по единому налоговому счету.

В случае, если данные ИФНС не совпадают с движениями документа закрытия месяца в плане распределения сумм в зачет налогов, необходимо ф программе сформировать корректирующие документы в разделе Операции – Единый налоговый счет – Уведомления. И, с помощью положительных сумм по одному виду налога и отрицательных сумм по-другому, привести в соответствие сверке с налоговым органом.