Переход на новый порядок расчетов по налогам, который вступил в силу с 1 января 2023 года, внес изменения в правила начисления и удержания НДФЛ, а также в отчет по налогу 6-НДФЛ. Рассмотрим порядок формирования данных для формы 6-НДФЛ за I полугодие 2023 года в конфигурации 1С:Бухгалтерия 8.

Признание и уплата НДФЛ в 2023 году

С 2023 года удержанным НДФЛ признается тогда, когда сотрудник фактически получил те или иные выплаты. Основные сложности в исчислении дохода и удержания НДФЛ связаны с тем, что с 01.01.2023 расчетным периодом является не календарный месяц, а период с 23-го числа прошлого месяца до 22-го числа настоящего месяца (исключения составляют январь и декабрь). Для указанного периода установлена единая дата уплаты НДФЛ (как и всех других налогов) — не позднее 28-го числа каждого месяца.

Изменения в составе и сроках представления формы 6-НДФЛ

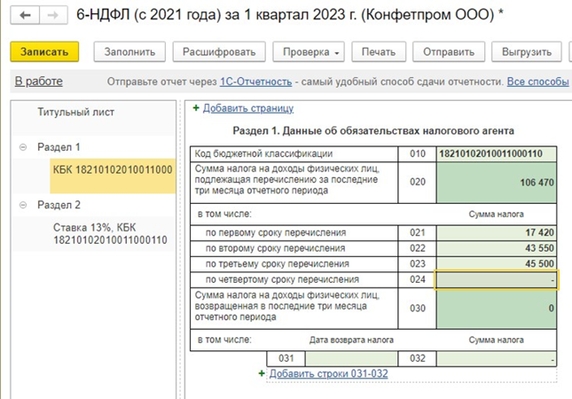

Общий состав формы 6-НДФЛ не изменился: титульный лист и разделы 1 и 2 на соответствующих листах. Строки 020–023 следует заполнять суммой совокупного удержанного НДФЛ за отчетный квартал и помесячными расшифровками. Строка 024 предназначена для сумм НДФЛ за последнюю неделю декабря отчетного года и заполняется только в отчете за год.

Представлять форму 6-НДФЛ необходимо до 25-го числа месяца, который следует за отчетным кварталом.

Особенности учета НДФЛ в 1С:Бухгалтерия 8

Начиная с релиза 3.0.131 в формах начисления и отчетности по НДФЛ поддерживаются изменения 2023 года, которые автоматически собирают корректные данные в 6-НДФЛ, в зависимости от периода начисления и даты выплаты дохода.

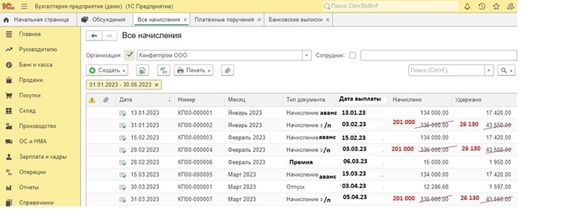

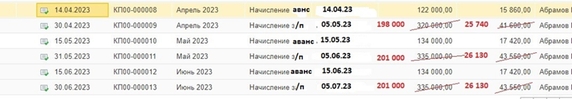

Рассмотрим последовательное формирование формы 6-НДФЛ на примере простого начисления зарплаты в I и II кварталах 2023 года в ООО «Конфетпром». В 1С:Бухгалтерия документ начисления, как и прежде, формируется за календарный месяц. Но главным фактором, влияющим на правильное формирование 6-НДФЛ, будет дата выплаты зарплаты и других доходов.

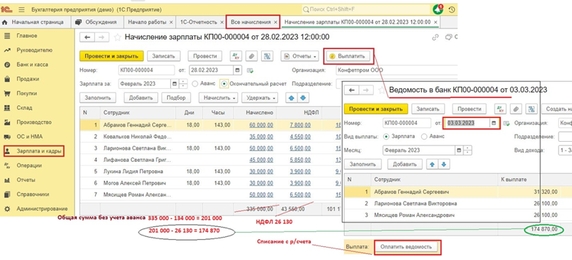

Начисляем аванс или окончательную выплату в I и II кварталах 2023 года: «Зарплата и кадры» — «Все начисления» — «Создать» — «Начисление зарплаты». Важно различать начисление и выплату зарплаты.

Программа начисление за месяц закроет датой не позже последнего дня месяца. В документе проставляется общая сумма заработной платы, начисленной за месяц, без учета выплаты аванса. По кнопке «Выплатить» сформируются реестры перечислений и документ «Ведомость в банк».

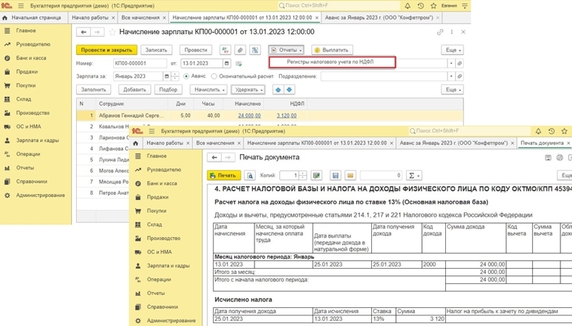

В документе «Начисление зарплаты» по кнопке «Отчеты» можно вывести регистры НДФЛ, в которых по каждому сотруднику можно увидеть полную расшифровку расчета НДФЛ и понять, что произошла какая-то ошибка.

Общее начисление зарплаты за I полугодие 2023 года

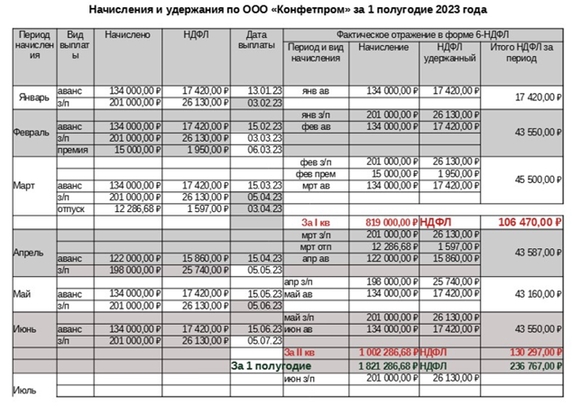

С учетом того, что в 2023 году расчетным принимается не календарный месяц, а период с 23-го числа предыдущего месяца по 22-е текущего все выплаты, произведенные с 23-го числа, относятся к выплатам следующего месяца, и отчитываться за них надо как за выплаты следующего месяца. Исключения составляют январь (период с 1 по 22 января — в январе, с 23 по 31 января — в феврале) и декабрь. Выплаты декабря разрешено закрывать 31 декабря, а период с 23 по 31 декабря указывается по строке 024 раздела 1 только в годовом отчете.

Обобщенно в приведенном примере расчеты по зарплате в I полугодии по ООО «Конфетпром» можно представить следующим образом:

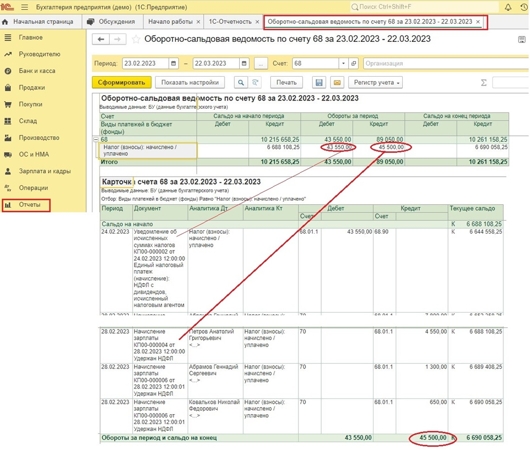

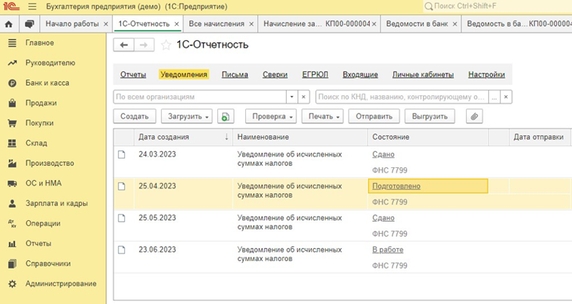

Уведомления по НДФЛ

Формирование уведомлений не только является обязательным к представлению в промежуточные, неотчетные месяцы квартала, но также служит документом по учету операций ЕНП (единого налогового платежа). Проверить правильность формирования и учета данных по зарплате можно, например, с помощью оборотно-сальдовых ведомостей по счету 68 учета НДФЛ.

Как видно из приведенных данных, уведомление закрывает счет 68 в корреспонденции со счетом 68.90 «Единый налоговый счет». С 2023 года уведомления предоставляются не позднее 25-го числа текущего месяца по данным НДФЛ, удержанного с выплат с 23-го числа прошлого месяца по 22-е текущего.

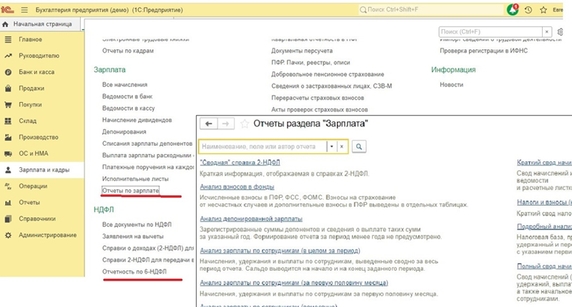

Проверить различные аналитические данные по начисленной заработной плате и налогу на доходы можно из пункта «Зарплата и кадры» — «Отчеты по зарплате». Форма 6-НДФЛ формируется из раздела «НДФЛ».

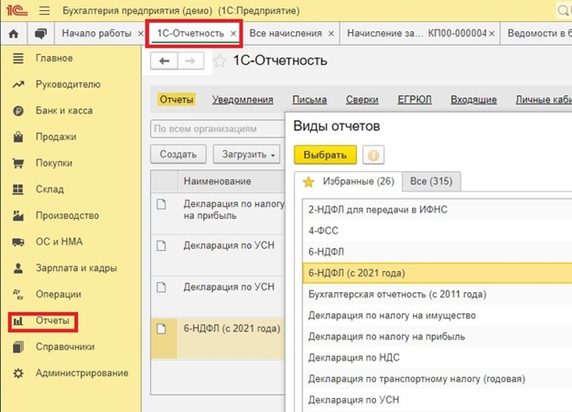

Формирование 6-НДФЛ

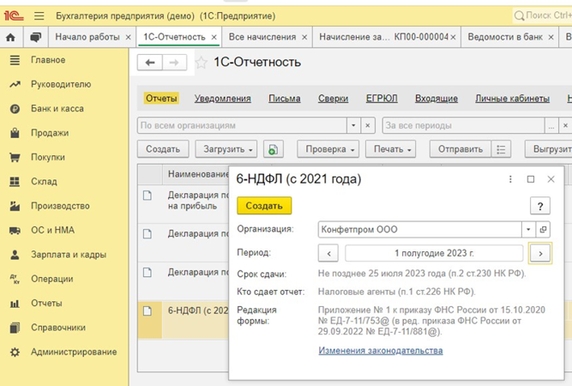

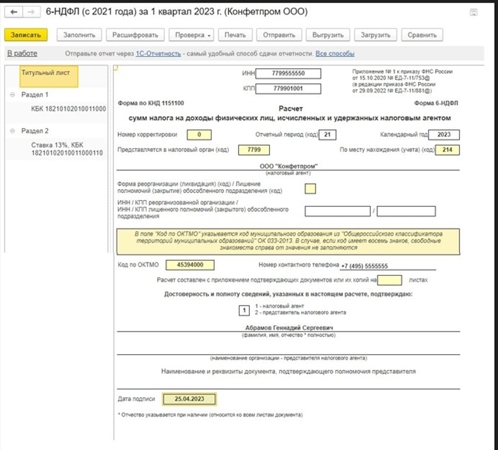

Форма называется «6-НДФЛ (с 2021 года), снабжена различными подсказками по срокам отчета и ссылками на законодательные акты. По кнопке «Создать» отчет формируется отдельным документом за нужный квартал.

За I квартал 2023 года по зарплате ООО «Конфетпром» в приведенном выше примере сформированный отчет 6-НДФЛ будет выглядеть следующим образом:

Если в сведениях об организации правильно занесены все коды и ответственные лица, то форма титульного листа сформируется автоматически, с соблюдением всех требований законодательных актов.

Суммы, указанные по строкам 021, 022, 023, должны быть уплачены не позднее 28-го числа месяца, в котором они удержаны. Строки 030–032 заполняются в случае возврата работнику излишне удержанного НДФЛ. В случае настройки сервиса 1С-Отчетность на связь с личным кабинетом в ИФНС все отчетные формы — уведомления или 6-НДФЛ — можно оперативно отправить в налоговую без нарушения сроков.

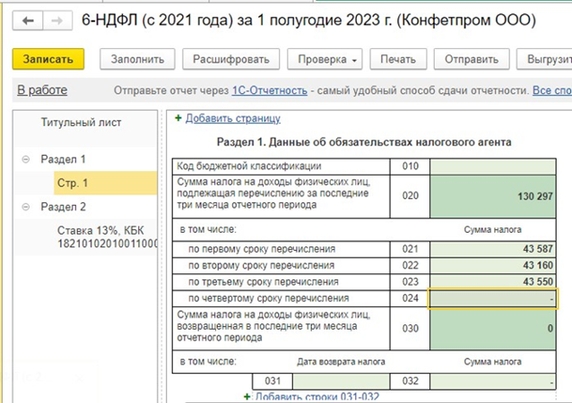

За I полугодие раздел 1 для рассматриваемого примера имеет следующие данные:

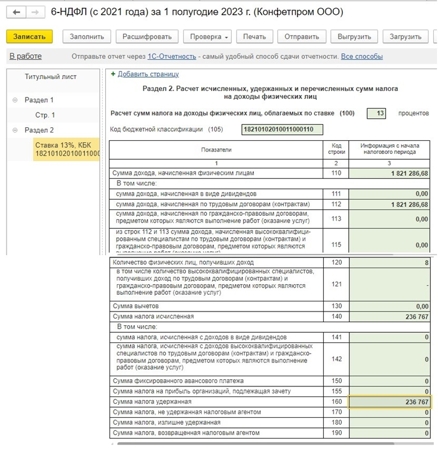

Раздел 2 заполняется по каждой налоговой ставке с соответствующим КБК. Например, если в отчетном квартале было применение прогрессивной ставки 15 %, необходимо будет добавить еще один раздел 2. В нашем примере по ООО «Конфетпром» раздел 2 за I полугодие будет заполнен такими данными:

По строке 130 должна быть указана сумма примененных налоговых вычетов. Реально она не будет пустой. В примере для простоты расчета к доходам сотрудников вычеты не указаны.

Для более подробного учета заработной платы, когда на предприятии существуют сложные тарифные сетки, графики работы и различные виды выплат, следует воспользоваться сервисом 1С:Зарплата и управление персоналом 8.

Особенности сдачи 6-НДФЛ

Справки о доходах физических лиц и суммах НДФЛ заполняются в приложении к 6-НДФЛ только по итогам налогового периода — отчетного года.

Срок сдачи отчета, как и для всех отчетов в 2023 году, единый — 25-е число:

апреля — за Iквартал;июля — за полугодие;октября — за 9 месяцев.

Годовой отчет необходимо сдать до 26 февраля 2024 года.

Все операции в одной программе без лишних ошибок

Как видно из приведенного примера, в 1С:Бухгалтерия поддерживаются все электронные и бумажные формы, утвержденные изменениями в законодательстве. При ведение зарплатного учета в 1С бухгалтеру будет легче избежать ошибок, так как расчеты ведутся полностью в рамках требований и стандартов ИФНС. Программа позволяет:

занести все данные и получить необходимые для учета печатные формы;своевременно отчитаться в ИФНС и фонды;увидеть результаты расчетов в личном кабинете налогового агента, то есть выполнить весь комплекс бухгалтерских задач на одном рабочем месте.

При возникновении вопросов обращайтесь на нашу Линию консультаций 1С: +7 (499) 956-21-70.