Федеральный закон от 31.07.2023 года № 389-ФЗ внес немало изменений в НК РФ. Некоторые из них начинают действовать с октября 2023 года и касаются Единого налогового счета и подаваемых компаниями уведомлений. Отметим важные нововведения, чтобы учесть их в работе.

«Отрицательные» уведомления об исчисленных суммах

С 1 октября НК РФ предусматривает возможность подачи в налоговый орган уведомления об исчисленных суммах налога, с указанием в нем суммы авансового платежа с отрицательным значением. Это предусмотрено для ситуаций, когда рассчитанный нарастающим итогом авансовый платеж за отчетный период меньше суммы аванса за предыдущий отчетный период этого налогового периода (п. 9 ст. 58 НК).

Кстати, о такой возможности ФНС писала еще в июле текущего года (письмо ФНС от 10.07.2023 года № СД-4-3/8716@).

Пример: компания применяет УСН с объектом налогообложения в виде «доходы, уменьшенные на величину расходов». Суммы авансовых платежей по налогу, исчисленные исходя из налоговой ставки и налоговой базы, определяемой нарастающим итогом с начала налогового периода за отчетные периоды календарного года составили:

- за первый квартал (по сроку уплаты 28.04) — 100 руб.;за полугодие (по сроку уплаты 28.07) — 400 руб.;

- за девять месяцев (по сроку уплаты 28.10) — 250 руб.

Компанией за указанные отчетные периоды в уведомлении по строке 4 «Сумма налога, авансовых платежей по налогу, сбора, страховых взносов» суммы обязательств исчисленных авансовых платежей подлежат отражению следующим образом:

- за первый квартал: 100 руб.;

- за полугодие: 300 руб.;

- за девять месяцев: — 150 руб.

Компании в данном примере за отчетный период 9 месяцев необходимо представить уведомление с указанием в отношении КБК по УСН по строке 4 «Сумма налога, авансовых платежей по налогу, сбора, страховых взносов» суммы в виде отрицательного значения «-150».

Когда уведомление будет считаться «непредставленным»

Уведомление об исчисленных суммах платежа теперь считается непредставленным полностью либо в части, если его показатели не соответствуют контрольным соотношениям (п. 9 ст. 58 НК РФ).

Перечень новых контрольных соотношений ФНС уже определен, но соответствующий приказ на данный момент существует только в виде проекта (ID 01/02/08-23/00141296). Пока не действуют новые контрольные соотношения, считаем, что необходимо учитывать соотношения, указанные ФНС в письме от 17.03.2023 года № ЕА-4-15/3132@.

Неверные уведомления необходимо исправить. О несоответствии уведомления установленным соотношениям, инспекция должна сообщить по ТКС (через оператора ЭДО) или через личный кабинет налогоплательщика не позднее дня, следующего за днем получения уведомления. Если уведомление было направлено в бумажном виде и у организации нет доступа к личному кабинету налогоплательщика — ее уведомят заказным письмом не позднее 10 рабочих дней после получения уведомления.

Новые правила применяются к уведомлениям, представленным с 01.10.2023 года.

Кстати, за ошибки в уведомлениях пока не штрафуют, т.к. еще действует мораторий до «особого разъяснения» ФНС (Письмо ФНС от 23.05.2023 года № БС-3-11/6890@).

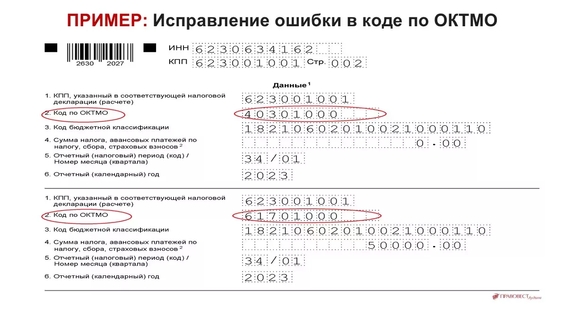

Напомним, как можно исправить ошибки в уведомлениях. При выявлении ошибки в реквизитах уведомления необходимо в инспекцию направить новое уведомление об исчисленных суммах с верными реквизитами в отношении обязанности, по которой была допущена ошибка (письмо ФНС от 31.01.2023 года № БС-3-11/1180@).

Если ошибка допущена в сумме платежа — в новом уведомлении повторяются данные «первичного» уведомления (КПП, КБК, ОКТМО, период) и указывается правильная сумма.

Если ошибка в иных реквизитах (КПП, ОКТМО, КБК) следует в новом уведомлении указать следующее:

- повторить данные ошибочного «блока» и в поле «Сумма налога, авансовых платежей по налогу, сборов, страховых взносов» указать 0;

- заполнить новый «блок» уведомления с новыми верными данными.

Уведомления по НДФЛ два раза в месяц

С 01.10.2023 по 31.12.2023 налоговые агенты могут подавать уведомления об исчисленных суммах по НДФЛ дважды в месяц:

- до истечения 12-го числа текущего месяца с указанием суммы налога, удержанной в период с 23-го числа предыдущего месяца до 9-го числа текущего месяца;

- не позднее 25-го числа текущего месяца с указанием суммы исчисленного налога в полном объеме за период с 23-го числа предыдущего месяца по 22-е число текущего месяца включительно.

Представление уведомлений два раза в месяц является правом, а не обязанностью налоговых агентов. Поэтому, как и ранее можно подавать уведомления один раз в месяц — не позднее 25-го числа.

«Досрочное» списание страховых взносов с ЕНС

С 1 октября при наличии на ЕНС положительного сальдо денежные средства в оплату страховых взносов списываются до наступления 28 числа — не позднее дня, следующего за днем поступления в налоговый орган уведомления по взносам или РСВ (абз.1 п. 9 ст. 78 НК РФ).

В случае, если уведомления по НДФЛ и страховым взносам поступят одновременно — сначала зачитываются обязательства по НДФЛ и только потом по страховым взносам, а затем по иным платежам с учетом установленных сроков (абз.2 п. 9 ст. 78 НК РФ).

В ситуации, когда на день подачи уведомления/РСВ, а также на следующий день после него, сальдо ЕНС будет нулевым/отрицательным — сумма НДФЛ и страховых взносов будет списана/зарезервирована на установленную дату платежа, т.е. на 28 число.

Если у организации есть положительное сальдо, но его не достаточно для полной уплаты НДФЛ и страховых взносов — налоговый орган «резервирует» часть НДФЛ/страховых взносов в пределах имеющегося положительного сальдо, оставшуюся суммы спишут 28 числа.

Пример: компания 23.10.2023 года представила уведомление по НДФЛ и РСВ за 9 месяцев 2023 года с указанием сумм НДФЛ — 100 тыс. руб., страховых взносов — 200 тыс. руб. При этом сальдо ЕНС только 200 тыс. руб. Налоговый орган зачтет не позднее 24.10.2023 года НДФЛ — 100 тыс. руб., страховые взносы — 100 тыс. руб., а остаток страховых взносов (100 тыс. руб.) спишет 30.10.2023 года (28.10.2023 — выходной день) при наличии денежных средств на ЕНС.

Кстати, начисленные страховые взносы за сентябрь в «октябрьское» уведомление включать не надо, т.к. они уже отражены в РСВ за 3 квартал (9 месяцев). Сумму взносов налоговый орган возьмет из РСВ, который нужно подать в инспекцию — не позднее 25.10.2023 года.

«Обратная» корректировка налоговой обязанности

Совокупная налоговая обязанность организации может быть «обратно скорректирована», т. е. исключена из ЕНС. Это касается только обязанности, которая сформирована на основании платежек-уведомлений (п. 1 ст. 8 Закона № 389-ФЗ).

Корректировка осуществляется по тем налогам (взносам), по которым не представлены налоговые декларации/расчеты и происходит она по истечении 30 дней со дня окончания срока, установленного для представления деклараций (расчетов).

Уточнен порядок зачета сальдо ЕНС

Теперь действует новый алгоритм возврата платежей на ЕНС. Речь идет о забронированных на конкретных КБК суммах налогов и страховых взносов, срок уплаты которых еще не наступил (пп.3 п.1 ст. 11.3 НК РФ).

Напомним, для переноса зарезервированных суммы в положительное сальдо ЕНС, организации необходимо подать в налоговый орган заявление об отмене зачета (ф. по КНД 1165171).

Также перенос может быть произведен налоговым органом, если по какому-либо иному обязательству появился долг.

С 1 октября действуют новые правила — забронированные суммы зачета будут отменять последовательно. Так, сначала произведут перенос зачетов с наиболее ранним сроком уплаты по отложенным платежам. В случаях, когда сроки уплаты по забронированным суммам совпадут — сначала отменят платеж с наименьшей суммой. Отмена зачета зарезервированных ранее сумм теперь не производится пропорционально от каждого налога, как это было ранее (до 01.10.2023 года).

Несоответствие показателей деклараций контрольным соотношениям

При обнаружении налоговым органом несоответствия показателей деклараций (расчетов) контрольным соотношениям, свидетельствующим о нарушении порядка их заполнения, данные таких декларации будут учитываться при определении размера совокупной обязанности ЕНС только со дня вступления в силу решения по результатам камеральной проверки либо в течение 10 дней со дня ее окончания (если не были выявлены нарушения).

Данные «сомнительной» декларации учтут только после завершения камеральной проверки (абз. 2 пп. 1 п. 5 ст. 11.3 НК РФ).

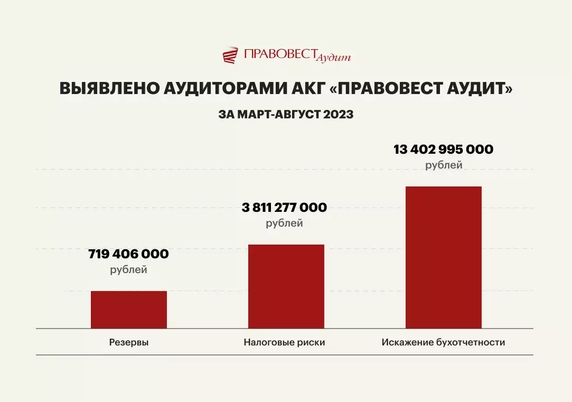

На волне бухгалтерской рутины и корпоративной суеты налоговые ошибки могут стать тем скользким местом, которое не только «съест» вашу прибыль, но и привлечет внимание налоговых органов. Избежать неприятностей с законом хочет каждый, но как это сделать, если засады встречаются на каждом шагу? Рекомендуем своевременно проводить качественный независимый аудит, который защитит от рисков и проблем и выявит резервы.

При этом в среднем по каждой компании в проверяемом периоде (за год) выявлено:

- 89 млн руб. искажений бухотчетности,

- 30 млн руб. налоговых ошибок,

- 6 млн руб. резервов.

А цена ошибок сегодня высока: