На протяжении последних лет на практике часто встречаются ситуации, когда налоговые органы не соблюдают различные процедурные сроки при оформлении результатов налоговой проверки, рассмотрении ее материалов, принятии решения по налоговой проверке и пр. Рассмотрим, есть ли у налогоплательщика в этом случае шансы оспорить решение по результатам проверки в суде и когда затягивание «проверочного процесса» может быть использовано проверенной компанией в свою пользу.

Основные процедурные сроки: нормы закона

Для начала напомним, в какие сроки налоговый орган обязан провести все необходимые действия в рамках налоговой проверки, на этапе рассмотрения материалов проверки и принятия решения по ней, а также на этапе вступления в силу такого решения (своеобразный регламент налоговых проверок). Нормы НК РФ предусматривают, в частности, следующие процедурные сроки:

- 3 месяца на проведение камеральной налоговой проверки (п. 2 ст. 88 НК РФ),

- 2 месяца на проведение выездной налоговой проверки, с правом налогового органа продлить указанный срок до 4 месяцев, в исключительных случаях — до 6 месяцев (п. 6 ст.89 НК РФ),

- 2 месяца на составление акта выездной налоговой проверки, 10 рабочих дней на составление акта камеральной налоговой проверки (п. 1 ст. 100 НК РФ),

- 5 рабочих дней на вручение акта налоговой проверки (п. 5 ст. 100 НК РФ),

- 10 рабочих дней на вынесение решения по итогам налоговой проверки или решения о проведении дополнительных мероприятий налогового контроля,

- 1 месяц на продление рассмотрения материалов налоговой проверки (п. 1 ст. 101 НК РФ),

- 1 месяц на проведение дополнительных мероприятий налогового контроля (п. 6 ст.101 НК РФ),

- 3 месяца на направление требования об уплате налога со дня выявления налоговым органом недоимки (п. 1 ст. 70 НК РФ).

При этом на основании нормы п. 14 ст. 101 НК РФ нарушение существенных условий процедуры рассмотрения материалов проверки является основанием для отмены вышестоящим налоговым органом или судом решения налогового органа, принятого по результатам налоговой проверки.

Налоговое законодательство к подобным существенным нарушениям по смыслу п. 14 ст. 101 НК РФ относит следующие ситуации:

- когда налогоплательщику не была обеспечена возможность участия в рассмотрении материалов налоговой проверки,

- когда налогоплательщику не обеспечена возможность для представления объяснений, то есть для представления своих письменных (устных) возражений на изложенные в акте проверки налоговые претензии,

- иные нарушения процедуры рассмотрения материалов налоговой проверки, если только подобные нарушения привели или могли привести к принятию налоговым органом неправомерного решения по итогам налоговой проверки.

А что на практике?

Следует отметить, что в настоящее время повсеместно распространены ситуации, когда налоговые органы допускают нарушение сроков налоговой проверки, о которых мы говорили выше. Иными словами, регламент налоговых проверок не всегда соблюдается должным образом.

Причем зачастую арбитражные суды полагают, что нарушения сроков налоговой проверки не влекут для налогового органа негативных правовых последствий, способных повлиять на законность итогового решения по результатам налоговой проверки в смысле применения п. 14 ст. 101 НК РФ. Так, суды отмечают, что нарушение сроков проведения выездной налоговой проверки не является безусловным основанием, влекущим отмену решения, указанные сроки не являются пресекательными и их истечение не препятствует выявлению налоговым органом фактов неуплаты налога (например, п. 38 постановления Пленума ВАС РФ от 30.07.2013 № 57, Постановление АС Московского округа от 26.09.2023 года по делу № А40-209652/2022).

По мнению, судебных органов, «согласно ст. 101 НК РФ основанием для отмены решения, которое принято по итогам налоговой проверки, является только не обеспечение налогоплательщику возможности участвовать в рассмотрении материалов проверки и представлять объяснения. Все прочие нарушения процедуры проверки не являются безусловным основанием для отмены решения, которое принято по ее итогам» (Постановление Девятого ААС от 09.06.2023 по делу № А40-209652/22).

В качестве иллюстрации устоявшейся позиции арбитражных судов служить дело №А40-222695/2018.

Фабула дела

Общество обратилось в арбитражный суд с требованием признать незаконным бездействие налогового органа, которое выразилось в нарушении срока вынесения решения по итогам выездной налоговой проверки, а также обязать налоговый орган вынести такое решение.

При рассмотрении данного дела Обществом были заявлены доводы о нарушении налоговым органом процессуальных сроков проведения дополнительных мероприятий налогового контроля, о нарушении сроков вынесения самого решения по итогам проведенной выездной налоговой проверки.

Однако арбитражные суды трех инстанций посчитали позицию Общества неправомерной и встали на сторону налогового органа, обратив внимание на следующее:

- срок проведения выездной налоговой проверки и принятия решения по ее итогам не является пресекательным, а истечение такого срока не препятствует выявлению фактов неуплаты налога и принятию мер по его принудительному взысканию;

- нарушение налоговым органом сроков рассмотрения материалов налоговой проверки не препятствует ему в принятии того или иного итогового решения и не может само по себе предрешать его законность, что не позволяет признать такое процессуальное нарушение в качестве безусловного основания для отмены итогового решения налогового органа по смыслу п.14 ст. 101 НК РФ (нарушение существенных условий процедуры рассмотрения материалов налоговой проверки);

- в рассматриваемом деле налоговым органом были соблюдены нормы п.14 ст.101 НК РФ, поскольку налогоплательщику было предоставлено как право ознакомления с материалами дополнительных мероприятий налогового контроля, так и право на представление своих возражений до вынесения решения по результатам выездной налоговой проверки.

Также суды трех инстанций в рассматриваемом деле отметили, что несоблюдение налоговым органом сроков вынесения итогового решения было связано с проведением мероприятий налогового контроля с целью объективного и правильного установления всех обстоятельств касательно вопроса наличия нарушений либо отсутствие таковых в деятельности налогоплательщика за проверяемый период.

В настоящее время имеется негативная для налогоплательщиков судебно практика: нарушение сроков налоговой проверки (процедурных) со стороны налогового органа, связанных с проведением мероприятий налогового контроля, оформлением их результатов, рассмотрением дел о налоговых правонарушениях, не является безусловным основанием для отмены решения налогового органа по п.14 ст.101 НК РФ и не нарушает права и законные интересы налогоплательщика.Вадим Чимидов, Советник государственной гражданской службы РФ II класса, руководитель налоговой практики и арбитражных споров

В этой связи необходимо признать, что обжалование налогоплательщиком разного рода бездействий налоговых органов, связанных с нарушением процедурных сроков на этапе рассмотрения материалов налоговой проверки и принятия решения по ней, а также оспаривание итогов самой налоговой проверки по подобным основаниям в настоящее время не имеет какого-либо практического смысла.

Нарушение сроков может быть выгодно налогоплательщику?

Между тем нарушение налоговым органом рассматриваемых процессуальных сроков иногда можно использовать налогоплательщику в свою пользу, поскольку при определенных обстоятельствах это может привести к утрате налоговым органом возможности принудительного взыскания налоговой задолженности.

Примером этого может служить налоговый спор, рассмотренный АС Северо-Западного округа (постановление от 27.06.2019 по делу №А13-14512/2018).

Общество обратилось в арбитражный суд с требованием признать недействительным решение налогового органа о взыскании, вынесенное в порядке статьи 46 НК РФ, поскольку такое решение было вынесено налоговым органом за пределами установленных налоговым законодательством сроков для осуществления принудительного взыскания налоговой задолженности.

Арбитражными судами первой, апелляционной, кассационной инстанций были удовлетворены требования Общества и признано недействительным решение о взыскании. При этом арбитражные суды, принимая судебные акты, исходили из следующих обстоятельств:

- если налоговым органом пропущены различные процедурные сроки на совершение тех или иных действий (например, сроки на проведение налоговой проверки, на рассмотрение акта проверки, на вынесение решения по результатам налоговой проверки, на направление требования об уплате налога), то данное обстоятельство не приводит к продлению срока на принудительное взыскание налога, пени;

- факт направления Обществу уточненного требования в порядке статьи 70 НК РФ не влечет продления установленных сроков для принудительного взыскания задолженности по налогам, пени;

- арбитражные суды сослались на п. 31 постановления Пленума ВАС РФ от 30.07.2013 № 57, а также на правовую позицию КС РФ в Определении от 20.04.2017 № 790-О, в соответствии с которыми «...несоблюдение налоговым органом при совершении определенных действий в рамках осуществления мероприятий налогового контроля и принятии соответствующего решения сроков, предусмотренных, в частности, ст. 70 НК РФ, п. 2 ст. 88, п. 6 ст. 89, п. 1 и 5 ст. 100, п. 1, 6, 9 ст. 101, п. 1, 6, 10 ст. 101.4, п.пунктом 6 ст. статьи 140 НК РФ, не влечет изменения порядка исчисления сроков на принятие мер по взысканию налога, пеней, штрафа в принудительном порядке, исчисляемых исходя из той продолжительности сроков совершения упомянутых действий, которая установлена указанными нормами, что, в конечном счете, гарантирует определенные временные рамки возможного вмешательства государства в имущественную сферу налогоплательщика».

Так, из позиции Верховного Суда РФ, по сути, следует, что нарушение сроков проведения и оформления результатов налоговой проверки и др. не лишает налоговую инспекцию права на взыскание, но ограничивает такую возможность пределами двух лет.

Также высший суд отметил, что нарушение длительности проведения налоговых проверок само по себе не может иметь юридического значения для оценки правомерности действий налогового органа на стадии внесудебного взыскания задолженности по налогам. В то же время длительный срок проведения налоговой проверки может быть признан недопустимым в той мере, в какой приводит к избыточному или не ограниченному по продолжительности применению мер налогового контроля в отношении налогоплательщиков.

Как указано в Определении ВС РФ от 05.07.2021 г. № 307-ЭС21-2135, в случае превышения двухлетнего предельного срока налогоплательщик может заявить возражения относительно нарушения длительности проведения налоговой проверки как при рассмотрении предъявленного к нему в судебном порядке требования о взыскании налоговой задолженности, так и при оспаривании самим налогоплательщиком выставленного налоговым органом требования об уплате налога либо решений (постановлений), принятых налоговым органом в порядке ст. 46, 47 НК РФ в рамках внесудебного взыскания задолженности.

При этом стоит отметить наличие на данный момент «свежего взгляда» арбитражного суда, согласно которому сроки проведения выездной налоговой проверки и принятия решения по итогам ее проведения не являются пресекательными, в связи с чем нарушение срока принятия итогового решения по результатам выездной налоговой проверки более чем на 2 года не может служить безусловным основанием для признания решения, а, соответственно, и требования об уплате доначисленных налогов и пени — неправомерными (Постановление АС Московского округа от 26.09.2023 года по делу № А40-209652/2022). В этом деле суд кассационной инстанции отметил, что «продление сроков рассмотрения материалов проверки было обусловлено обеспечением прав налогоплательщика на ознакомление со всеми материалами проверки и представления по ним возражений до вынесения решения налоговым органом. Таким образом, превышение инспекцией сроков проверки обусловлено необходимостью проведения дополнительной проверки расчетов налогов с учетом решения вышестоящего налогового органа с целью объективного и правильного установления обстоятельств относительно соблюдения налогоплательщиком норм законодательства о налогах и сборах, не возлагают на налогоплательщика каких-либо не предусмотренных законодательством РФ о налогах и сборах обязанностей, не создают препятствий для осуществления предпринимательской и иной экономической деятельности, в связи с чем, не могут нарушать законных прав и интересов налогоплательщика».

Получается, что если суд признает «затяжную проверку» благом для компании, поскольку инспекция обеспечивала возможность налогоплательщику ознакомиться со всеми материалами дела и возразить, а также была необходимость «перепроверить расчеты» для вынесения обоснованного решения — итоговое решение по результатам выездной проверки можно выносить «очень долго», даже более 2 лет после вручения акта проверки.

Выводы

В настоящее время сформировалась устойчивая судебно-арбитражная практика не в пользу налогоплательщиков по вопросу нарушений налоговым органом различных процедурных сроков в ходе проведения мероприятий налогового контроля, оформления их результатов, рассмотрения дел о налоговых правонарушениях, как не влекущих безусловную отмену решений по итогам налоговым проверкам на основании п. 14 ст. 101 НК РФ.

Несмотря на это правовым последствием нарушения налоговым органом каждого отдельно взятого процессуального срока при налоговой проверке является необходимость соразмерного уменьшения предусмотренных НК РФ сроков в отношении процедур принудительного взыскания налоговой задолженности. Такой вывод, по нашему мнению, можно все-таки сделать из Определения Верховного Суда от 05.07.2021 г. № 307-ЭС21-2135.

При этом такое уменьшение сроков иногда может привести к существенным затруднениям или к невозможности налоговому органу в бесспорном порядке принудительно взыскать образовавшуюся по результатам налоговой проверки задолженность с налогоплательщика.

Вместе с тем, на наш взгляд, выводы упомянутого Определения Верховного Суда РФ пока кардинально не влияют на сложившуюся практику, когда повсеместно налоговые органы затягивают разного рода процедурные сроки (на проведение налоговых проверок, на вынесение и направление налогоплательщику актов и решений по итогам налоговой проверки и т.п.), поскольку довольно редко подобные нарушения сроков превышают обозначенный Верховным Судом РФ двухлетний предельный срок для взыскания налоговых доначислений, а если и превышают — суды продолжают поддерживать налоговый орган. Да и ответственности у налогового органа за нарушение процедурных сроков нет.

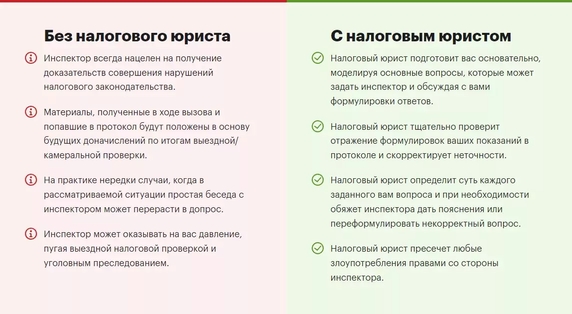

Как видим, споры с налоговыми органами — очень сложное и «неблагодарное» занятие, особенно, если нет возможности посоветоваться с опытным налоговым юристом. Рекомендуем привлекать профессиональную помощь уже в процессе проверки, не дожидаясь пока возникнет спор. Сопровождение налоговой проверки — это:

- оперативная защита бизнеса и должностных лиц компании от начала проверки до обжалования ее итогов,

- анализ ситуаций «в моменте» и снижение налоговых рисков уже в ходе проверки,

- максимально безопасное прохождение проверки с контролем и фиксацией всех нарушений инспекции.

Помощь налогового юриста эффективна и при подготовке к допросам налоговых органов, сопровождении на допросе.