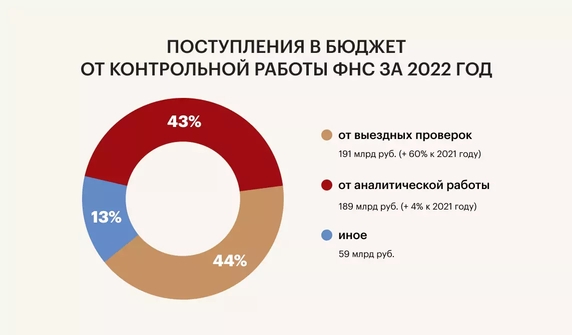

ФНС говорит о ежегодном увеличении поступлений налогов в бюджет при одновременном сокращении проводимых выездных налоговых проверок. Причем растут показатели начислений в связи с «добровольным» уточнением налогоплательщиками своих налоговых обязательств (прежде всего по НДС).

Главным образом, такой успешный результат достигается посредством работы с налогоплательщиками в рамках проводимых «налоговых комиссий» (заседаний рабочей группы), деятельность которых направлена на побуждение налогоплательщика к самостоятельному уточнению налоговых обязательств. На сегодняшний день вызов в инспекцию руководителей для дачи пояснений и «доплат» из-за проблемных контрагентов является по сути самой распространенной «формой налогового контроля», не регламентированной положениями НК РФ.

Так, согласно данным ФНС по итогам 2022 года в бюджет поступило 189 млрд руб. по результатам аналитической работы (в т.ч. работы в рамках «комиссий»), что практически равно доначислениям в рамках выездных проверок (191 млрд руб.). Т.е. «внепроверочные» мероприятия налогового контроля пополняют бюджет не хуже выездные проверок.

Рассмотрим, что делать, если Вы получили «приглашение» в инспекцию для дачи пояснений по НДС-разрывам и сомнительным контрагентам.

Далее в статье для удобства рассматриваемые вызовы в налоговый орган для побуждения налогоплательщика к самостоятельному уточнению налоговых обязательств названы нами обобщено — комиссиями по НДС.

Хотя на практике они сейчас называются налоговыми органами по-разному:

- «заседание рабочей группы по добровольному уточнению налоговых обязательств»;

- «рабочая группа по побуждению налогоплательщика к уточнению налоговых обязательств в связи с совершением налогоплательщиком операцией с контрагентами, имеющих признаки „схемных“, с контрагентами „среднего“ и „высокого“ уровня риска».

Как построена работа «комиссий по НДС»

Вызов на комиссию оформляется уведомлением, в котором, как правило, налоговый орган уже указывает тех контрагентов налогоплательщика, по которым у него имеются вопросы.

Кстати, ФНС сообщила территориальным инспекциям о необходимости подробного описания в уведомлении оснований вызова. Поскольку отсутствие в уведомлении конкретного вопроса (контрагента) для дачи пояснений, по которому представитель компании — налогоплательщика вызывается в налоговый орган, а также отсутствие ссылки на конкретную налоговую проверку или мероприятия налогового контроля, в рамках которых оно направляется, лишает налогоплательщиков возможности подготовиться к представлению конкретных пояснений и подтверждающих документов (например, Письма ФНС от 02.12.2021 года № ЕА-4-15/16838, от 09.08.2022 года № ЕА-4-15/10350).

Поэтому, если в полученном уведомлении о вызове на «комиссию» в инспекцию не указаны основание вызова и конкретный вопрос, по которому вызывается руководитель — целесообразно уточнить эти моменты чтобы понимать, о чем будет идти разговор, по какому именно контрагенту есть претензии у налогового органа. Это необходимо, чтобы до визита в налоговый орган оценить положение дел по сделкам с контрагентами, которые заинтересовали налоговый орган (например, есть ли в наличии необходимые документы, подтверждающие право на вычеты по НДС и расходы по сделкам, проявление должной степени осмотрительности при выборе контрагента). Итак, получив уведомление о вызове «на разговор» следует:

- Подвергнуть уведомление анализу(причина вызова, предмет «разговора») — разрывы по НДС, «технический» контрагент, побуждение к «добровольному» уточнению налоговых обязательств

- Если причина вызова «проблемный» контрагент — выяснить наличие «досье» на контрагента (проявление коммерческой осмотрительности, доказательства), на сайте ФНС проверить статус компании (действующая, на стадии ликвидации/банкротства, ликвидирована).

- Подготовиться к визиту — определить свою позицию и быть готовым ее обосновать, в т.ч. письменно с приложением доказательств.

По результатам проведения комиссии налоговый орган составляет протокол комиссии (рабочей группы), где инспекторы отражают информацию о том, в связи с чем вызывался представитель налогоплательщика, кто на ней присутствовал от налогового органа и от компании, а также рекомендации по представлению уточненных налоговых деклараций по НДС и срок на такое представление (на практике, как правило, это срок в пределах двух недель с момента заседания комиссии).

По сути, такие налоговые комиссии на сегодняшний день уже представляют собой самостоятельную форму налогового контроля, при этом примечательно, что в НК РФ вообще не закреплен порядок проведения этой формы контроля.

Вместе с тем нормы статьи 31 НК РФ дают налоговому органу право вызывать в налоговые органы налогоплательщиков, плательщиков сборов или налоговых агентов для дачи пояснений в связи с уплатой (удержанием и перечислением) ими налогов и сборов, либо в связи с налоговой проверкой, а также в иных случаях, связанных с исполнением законодательства о налогах и сборах.

При этом зачастую (не всегда) вызов налогоплательщика на подобную комиссию является признаком того, что налоговый орган имеет достаточные сведения о налогоплательщике и его спорных операциях, которые позволяют инспекторам выйти с выездной налоговой проверкой (обычно тематической, когда налоговым органом проверяется лишь один какой-либо налог, как правило НДС, за определенный налоговый период) с целью доначисления налогов по операциям с проблемными контрагентами.

Между тем чаще всего компании вызывают в налоговые органы на рассматриваемую комиссию с целью побуждения к добровольному уточнению своих налоговых обязательств по НДС за тот или иной налоговый период. Это связано с тем, что инспекторы через информационную программу «АСК НДС-2» в цепочке контрагентов налогоплательщика (часто вплоть до седьмого звена цепочки) находят проблемные организации, которые не уплатили НДС (так называемые «разрывы по НДС»).

При этом налоговые органы в таких ситуациях ссылаются на статью 54.1 НК РФ.

Напомним, что в настоящее время налоговые органы в рамках проверок обоснованности полученной налогоплательщиком налоговой выгоды руководствуются положениями ст. 54.1 НК РФ, в которой закреплены пределы осуществления прав по исчислению налоговой базы и (или) суммы налога, сбора, страховых взносов.

В частности, уменьшение налоговой базы (налога) недопустимо, если оно произошло в результате искажения сведений о фактах хозяйственной жизни и об объектах налогообложения (п. 1 ст. 54.1 ГК РФ).

Налоговый орган может отказать налогоплательщику в праве на уменьшение налоговой базы (налога) в случае наличия сомнений в деловой цели такой сделки (п. 2 ст. 54.1 НК РФ).

Также в пп. 2 п. 2 ст. 54.1 НК содержится требование о том, что обязательство по сделке должно быть исполнено непосредственным контрагентом налогоплательщика и (или) лицом, которому обязательство по исполнению сделки передано по договору или закону.

Поэтому в случае, когда у налоговых органов есть информация о невозможности выполнения сделки контрагентами налогоплательщика из-за отсутствия у них соответствующих ресурсов (работников, техники, склада и т.п.), инспекторы пытаются доказать несоблюдение налогоплательщиком норм ст. 54.1 НК РФ и «снять» расходы и вычеты по неблагонадежным контрагентам.

При обнаружении сомнительных контрагентов инспекторы грозят налогоплательщикам проведением выездной налоговой проверки (тематической, комплексной) либо (на практике гораздо реже) — передачей информации в правоохранительные органы, в случае отказа представить уточненные декларации по НДС.

Что делать, если вызвали на «комиссию по НДС»

Следует помнить, что в инспекцию «на разговор» на основании вышеуказанного уведомления (ст. 31 НК РФ) вправе явиться не только генеральный директор и главный бухгалтер налогоплательщика, но и представитель по доверенности (например, налоговый юрист).

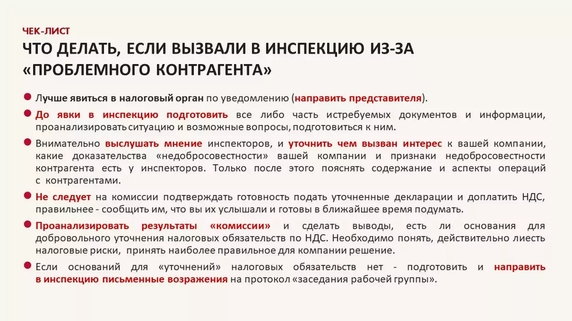

Можно дать следующие рекомендации, как вести себя, если ваша компания получила вызов на комиссию по НДС:

- не следует игнорировать вызов на комиссию, лучше явиться в налоговый орган согласно полученному уведомлению. Получив вызов на комиссию, необходимо подготовить все либо часть истребуемых документов и информации (если было получено соответствующее требование о представлении документов и информации вместе с уведомлением о вызове), а также проанализировать ситуацию и возможные вопросы, подготовиться к ним. Важно дать понять налоговому органу, что налогоплательщику нечего скрывать, и он открыт к диалогу и взаимодействию.

- нужно внимательно выслушать мнение инспекторов, и уточнить чем вызван интерес к вашей компании, какие доказательства «недобросовестности» вашей компании и признаки недобросоветности контрагента первого и последующих звеньев есть у налогового органа. Лишь после этого следует пояснять проверяющим содержание и аспекты тех или иных операций с проблемными контрагентами.

- не следует на комиссии подтверждать готовность подать уточненные налоговые декларации и доплатить НДС. Правильнее — сообщить им, что вы их услышали и готовы в ближайшее время подумать, в том числе поднять документы по спорным операциям, обсудить ситуацию с собственниками бизнеса, проконсультироваться с юристами, и др.

- надо проанализировать результаты комиссии (в том числе вместе с налоговым юристом) и сделать выводы, есть ли основания для добровольного уточнения налоговых обязательств по НДС.

Стоит отметить, что на практике многих налогоплательщиков пугает перспектива проведения выездной налоговой проверки и предупреждение налогового органа о дальнейшей передаче сведений в органы полиции. Такая тактика налогового органа нередко приносит свои плоды в виде незамедлительного предоставления уточненных налоговых деклараций и доплаты НДС в бюджет. Однако не следует поспешно исполнять пожелания инспекторов по уточнению своих налоговых обязательств. Необходимо понять, действительно ли есть налоговые риски, проконсультироваться с налоговым юристом, взвесить все за и против и принять наиболее правильное для компании решение.

Однако не следует поспешно исполнять пожелания инспекторов по уточнению своих налоговых обязательств. Необходимо понять, действительно ли есть налоговые риски, проконсультироваться с налоговым юристом, взвесить все за и против и принять наиболее правильное для компании решение.

Как оценить налоговые риски

Допустим, что ваша компания получила уведомление о вызове на комиссию по НДС, на которой инспекторы сообщили, что один из ваших контрагентов / ряд контрагентов первого звена обладают признаками фирм-однодневок либо по данным «АСК-НДС-2» ваши контрагенты второго или третьего звена не уплатили НДС в бюджет. По результатам состоявшейся комиссии инспекторы под угрозой назначения выездной налоговой проверки настоятельно требует от вас представить уточненные декларации по НДС и доплатить налог в бюджет в кратчайшие сроки. Как поступить в такой ситуации?

Надо отметить, что решение зависит от того, как сам налогоплательщик и его руководство смотрит на сложившуюся ситуацию и спорные сделки с сомнительными контрагентами, вызвавшими интерес у налогового органа.

Так, если в действительности спорные контрагенты являются реально действующими организациями, а у вас имеются доказательства реальности самой сделки и ее исполнения именно спорным контрагентом (например, журналы учета пропусков транспорта, свидетельские показания и др.), а также доказательства проявления вами должной коммерческой осмотрительности (в частности, деловая переписка с контрагентом, полученные от него документальные доказательства наличия трудовых ресурсов, транспортных средств, соответствующего опыта и т.д.) — в такой ситуации необходимо занимать позицию об отсутствии правовых оснований для добровольного уточнения налоговых обязательств по спорным операциям и соблюдении налогоплательщиком положений ст. 54.1 НК РФ.

Ситуация из практики

Общество получило уведомление о вызове руководителя в налоговый орган, в котором было указано — для дачи пояснений по вопросу ведения финансово-хозяйственной деятельности с ООО «Ромашка» за 3 квартал 2021 года.

В ходе комиссии инспекторами были озвучены претензии к заявленным вычетам по НДС по операциям с ООО «Ромашка». По мнению налогового органа, данная организация является «сомнительным» контрагентом по ряду признаков (отсутствие по адресу местонахождения, неявка генерального директора ООО «Ромашка» на допрос, минимальные платежи в бюджет и т.п.). В итоге инспекторы настойчиво под угрозой проведения выездной налоговой проверки предложили руководителю Общества исключить вычеты НДС по операциям с ООО «Ромашка», представив уточненную налоговую декларацию за 3 кв. 2023 и доплатив в бюджет НДС в сумме 2,5 млн. руб.

Вместе с тем руководство Общества до визита в инспекцию на комиссию обратилось за консультацией к налоговым юристам компании «Правовест Аудит». Юристы выяснили, что налогоплательщик приобретал у ООО «Ромашка» строительные материалы (причем их перевозку в адрес Общества осуществляло третье лицо).

В этой связи юристами был подготовлен запрос в адрес указанной организации-перевозчика, которая письменно подтвердила, что в сентябре 2023 года перевозила строительные материалы, полученные от ООО «Ромашка» на его складе и предоставила соответствующие транспортные накладные.

Кроме того, Обществом была систематизирована деловая переписка с ООО «Ромашка», из которой следовало, что до заключения договора с указанной организаций были получены от контрагента сведения о налоговой и бухгалтерской отчетности ООО «Ромашка» за 2023-2023 гг., а также информация о наличии у ООО «Ромашка» трудовых и материальных ресурсов, соответствующем опыте по поставкам строительных материалов и т.п.

В частности, были получены копии штатного расписания ООО «Ромашка», а также информация о том, что материалы будут доставляться силами организации-перевозчика, рекомендательные письма в отношении ООО «Ромашка» от крупных строительных холдингов.

На комиссии в налоговом органе юристами были изложены все вышеуказанные обстоятельства и представлены документы, подтверждающие статус ООО «Ромашка» как реального участника предпринимательской деятельности в области поставок строительных материалов, так и реальность самих операций Общества по приобретению материалов у ООО «Ромашка».

Также по итогам комиссии Обществом было направлено в инспекцию письмо вместе с вышеупомянутыми доказательствами с указанием на то, что оснований для уточнения обязательств по НДС по операциям с ООО «Ромашка» Общество не усматривает.

После направления такого письма в налоговый орган, налогоплательщика не вызывали на комиссии по данному контрагенту. Выездная налоговая проверка также не назначалась.

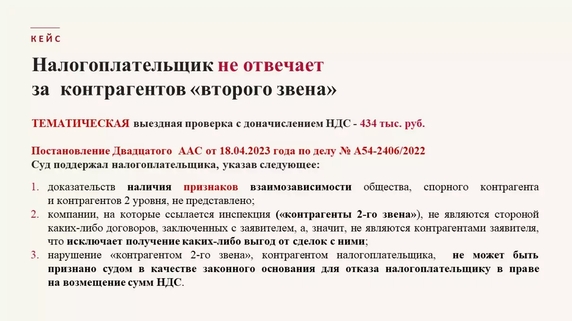

Не следует идти на поводу налогового органа в случаях, когда претензии касаются не вашего непосредственного контрагента, а контрагентов третьего, четвертого и последующих звеньев (при условии отсутствия подконтрольности и сговора на уклонение от налогообложения между вашей компанией и такими организациями).

Тем более, что позитивные выводы Верховного Суда РФ по спорам о сомнительных контрагентах дают хорошие шансы отстоять вычеты НДС в такой ситуации (например, Определения Верховного Суда РФ 14.05.2020 No 307-ЭС19-27597 по делу «Звездочка», от 28.05.2020 No 305-ЭС19-16064 по делу «Красцветмет»). В частности, ВС РФ указал, что отказ в праве на вычет НДС возможен лишь при условии, что налогоплательщик-покупатель преследовал цель уклонения от налогообложения в результате согласованных с контрагентами и иными лицами действий либо в отсутствие такой цели он знал или должен был знать о нарушениях налогового законодательства контрагентами (о неуплате ими НДС в бюджет).