Нередко именно бухгалтера хотят «сделать крайним» при всевозможных финансовых и налоговых проверках. К сожалению, случаев, когда это удается — предостаточно. Эксперты, аудиторы и налоговые юристы в 16-ти коротких видеороликах расскажут, как избежать таких ситуаций, ну а если что-то случилось — как грамотно себя защищать и выйти из положения достойно. А лучше — победителем.

Риски бухгалтера 2023 — 2024

Многие считают, что руководитель компании отвечает за всё, в т.ч. за ошибки в бухучете и налогах. Но это не совсем так.

Как правило, в неуплате налогов виноват бухгалтер компании. У добросовестных сотрудников основная причина возникновения проблем — тривиальна — нехватка времени на самообразование. Бухгалтер вынужден полностью посвящать себя многочисленным текущим задачам и лишь иногда «выкраивать» время на нескончаемый поток законодательных изменений. А на отслеживание тенденций в налоговом контроле, судебной практике, на разъяснения Минфина и прочих ведомств — времени просто нет.

Хорошо если эти «упущения» приводят к несерьезным ошибкам и небольшим суммам налоговых доначислений. Но зачастую эти суммы настолько велики, что организация и ее собственники погасить налоговые недоимки не могут.

Тем более опасно, если в результате «налоговых долгов» организация попадает в процедуру банкротства. Тогда не только руководителю/собственнику компании, но и бухгалтеру может грозить субсидиарная ответственность, т.е. взыскание с них налоговых доначислений.

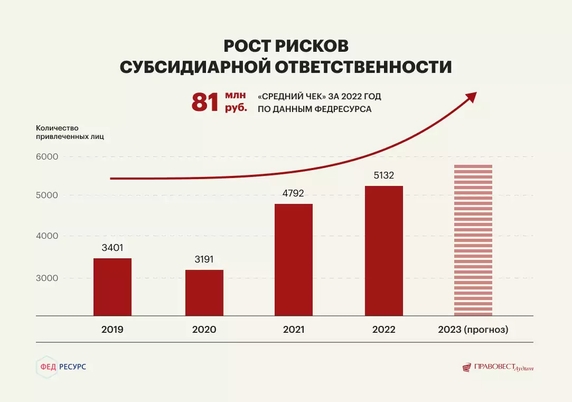

Привлечение к субсидиарной ответственности (когда руководитель, собственник или бухгалтер отвечают по долгам компании личным имуществом) сегодня «в тренде» у налоговых органов, о чем свидетельствует ежегодная статистика Федресурса:

Кто может стать “заложником” налоговых долгов компании и попасть под уголовную или субсидиарную ответственность? В видео рассказываем о реальных кейсах – когда над руководителями и бухгалтерами нависла угроза персональной ответственности: в каких случаях удалось ответственности избежать, а в каких – не вышло.

Риски бухгалтера стать фигурантом уголовного дела и привлечения к субсидиарной ответственности «за неуплату налогов» особенно велики, если он по согласованию с руководителем принимал участие в незаконной оптимизации налогов (создании формального документооборота, в т.ч. с «техническими компаниями», «дроблении бизнеса» и т.п.).

Мы привыкли, что «субсидиарка» — это следствие банкротства компании. Но банкротство юридического лица может завершиться «безрезультатно», так как налоговые органы и кредиторы могут не обнаружить средств для оплаты этой процедуры. Означает ли это, что «потенциальным ответственным» можно «выдохнуть» и персональной ответственности не будет? Эксперты ответят на этот вопрос в видео.

Что делать, если вы уже «попали»: стратегия поведения и защиты

Не только «оптимизирующий», но и законопослушный бухгалтер тоже может попасть «под подозрения». Как выйти из таких ситуаций. Какие меры можно предпринять, чтобы снизить риски?

«Всем оставаться на своих местах» — один из важнейших принципов выездного налогового контроля. К этому нужно быть готовым! Если будет обнаружено, что главный бухгалтер понимал, что происходит взаимодействие с «техническим» контрагентом, это может послужить основанием для привлечения бухгалтера к субсидиарной или даже к уголовной ответственности. Передача документов в банкротстве — это тоже «минное поле», бухгалтеру важно не стать жертвой формальностей, рискуя привлечением к «субсидиарке».

Удостоверьтесь, что ваш смартфон — ваша крепость! Сегодня правоохранительные органы могут получать скриншоты из мессенджеров на смартфонах, даже если телефон в руках у владельца. Указания о работе с определенными техническими компаниями, получение от них документов, чаты о реквизитах, ставках, сроках и прочем — все это может стать Ахиллесовой пятой бухгалтера и поможет привлечь к субсидиарной и уголовной ответственности. Подробности в видео.

Не дайте налоговой раскрыть секреты рабочего компьютера! Предотвратите «предательство» вашей записной книжки. Узнайте, как защитить себя и компанию от нежелательных последствий — громадных налоговых доначислений и персональной ответственности. Рекомендации экспертов-практиков в нашем видео.

Вызов в налоговую «на разговор» — распространенная практика налоговых органов в целях побуждения налогоплательщиков уточнить свои обязательства по начислению налогов. Конечно в бОльшую сторону. Как правило, причина вызова в налоговую руководителя и главного бухгалтера компании — обнаружение контрагентов, которые по мнению налогового органа относятся к «техническим». Перед визитом в налоговую к разговору необходимо подготовиться и соблюдать правила поведения.

Юристы рассказывают в чем различия между вызовами на допрос и предоставлением объяснений, а также делятся конкретными советами и стратегиями по подготовке к допросам, включая психологические аспекты и юридическую подготовку. Особое внимание уделяется вопросам, которые могут быть заданы в ходе допроса. Видео станет неоценимым ресурсом для бухгалтеров и руководителей, стремящихся минимизировать риски и усилить свою позицию при общении с налоговыми органами.

Что правоохранительным органам важно подтвердить на допросе по уклонению от налогов с помощью технических компаний? Какие методы они используют? Что делать, если протокол не соответствует реальному ходу допроса? Какие есть процедурные ограничения для допросов в правоохранительных органах? — ответы в следующем видео.

Делимся конкретными вопросами, которые задают главным бухгалтерам на допросах в полиции или следственном комитете, когда идет расследование дела об уклонении от уплаты налогов с помощью технических компаний. Это должен знать каждый, чтобы подготовиться заранее.

Как предупредить риски финансовой ответственности за неуплату налогов и защитить себя от ошибок

Проблему легче предотвратить, чем потом принимать меры по ее решению. Субсидиарная и уголовная ответственность за неуплату налогов — это следствие проведения налоговых проверок. Поэтому основная задача бухгалтера и руководителя компании в целях минимизации этих рисков и увеличения финансового благосостояния компании — не привлекать внимание налоговых органов ошибками в налогах и работой с неблагонадежными контрагентами, чтобы избежать проведения налоговых проверок и доначислений. «Идеальный» налоговый учет — основа профилактики налоговых доначислений и личных налоговых рисков бухгалтера.

Что поможет контролировать налоги?

- Непрерывное самообразование. Оперативно отслеживать и анализировать изменения законодательства и тренды налогового контроля помогают вебинары по налогам, бухучету, судебной практике. Можно сверить свои знания с мнением экспертов, разъяснениями Минфина, судебной практикой.

- «Взгляд со стороны» — аудит с углубленной проверкой налогового учета и страховкой «от налоговых претензий». Аудит еще эффективнее, если проводить его в несколько этапов, чтобы своевременно выявлять и исправлять ошибки.

Даже если у компании есть отдел внутреннего аудита, независимая аудиторская проверка — это «свежий взгляд» на финансы компании, а возможно и решение накопившихся вопросов бухгалтерского и налогового учета.

Обычный «классический» аудит — отличная профилактика налоговых рисков. Но для максимальной пользы и защиты в техническое задание на аудит следует включить углубленную проверку налогов или отдельных операций, вызывающих сомнение в плане налогообложения. Также к проверке можно привлечь налоговых юристов, которые подскажут, как законно оптимизировать налоговые платежи, используя преференции НК РФ (вычеты, амортизационную премию, льготы и т.п.).

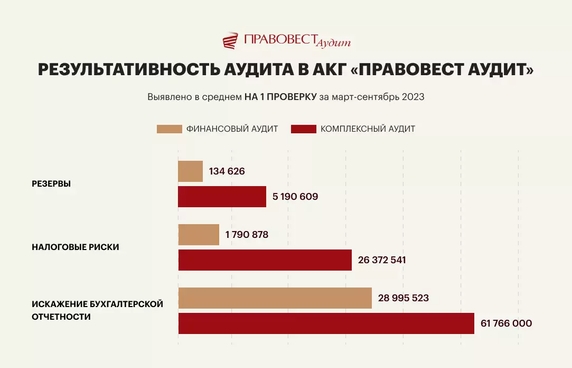

Наша аудиторская практика показывает, что аудит с налогами в разы эффективнее обычного финансового аудита. Посмотрите статистику наших проверок.

Некоторые компании опасаются проводить «налоговый аудит», считая, что аудиторы сообщат о найденных ошибках в налоговую. Но такие опасения не имеют оснований. Аудиторы соблюдает конфиденциальность и отчеты о выявленных налоговых рисках представляются только руководителю организации, в которой проводят аудит.

Как поможет аудит бухгалтеру минимизировать налоговые риски? Не сообщат ли аудиторы об обнаруженных ошибках в налоговую? Про «тонкости» аудита смотрите в видео.

Кстати, на практике многие бухгалтеры, у которых в компании аудит проводится впервые, настороженно относятся к аудиторам. Они опасаются, что аудиторы найдут какие-нибудь ошибки и профессиональная репутация бухгалтера будет «подмочена». Опасаться этого не стоит. Задача аудиторов — помочь бухгалтеру сделать все правильно, дать «дружеский» совет по исправлению ошибок. Это поможет навести «идеальный» порядок в учете, следовательно, значимость и репутация бухгалтера только вырастут.

Как выбрать аудиторов, которые помогут

Но конечно, не все аудиторы «с душой» подходят к проведению проверок. Бывает, что проверки формализованы, а обмен информацией с бухгалтерией минимальны. Кроме того, в погоне за «дешевым» аудитом можно получить только «бумажку» (аудиторское заключение), без реальной аудиторской проверки. Очень много «однодневок-аудитор» в последнее время исключают из Реестра СРО, а их аудиторские заключения ставятся под сомнения. Поэтому перед заключением договора на аудит очень важно собрать как можно больше информации об аудиторской организации, познакомиться с аудиторами и оценить их профессионализм и подход к работе.

Как выбрать аудитора, который качественно выполнит проверку, какие критерии нужно учесть, чтобы не потратить деньги впустую и получить максимальную пользу? — ответы в нашем видео.

Как выбрать аудиторов в 2023 — 2024 и избежать рисков: чек-лист >>

Аудит не просто формальная процедура, это «интимная услуга», требующая доверия и понимания между аудитором и компанией. В видео ниже мы говорим о значимости первого «свидания» с аудитором и почему личное общение играет ключевую роль в успешном сотрудничестве, почему индивидуальное техническое задание и понимание потребностей каждой компании так важны для достижения эффективных результатов. Если вы рассматриваете проведение аудита или просто хотите узнать больше о его нюансах, это видео для вас.

Сравнивая аудиторские компании и их условия договора следует обратить внимание на ответственность, которую готовы взять на себя аудиторы за качество своих услуг. Как правило, солидные аудиторские компании страхуют свою ответственность, но она ограничена стоимостью услуг аудита. Т.е. если некачественный аудит приведет к убыткам, вам вернут сумму, потраченную на аудит. «Правовест Аудит» единственная компания, которая страхует свою ответственность за ошибки в налогах. Если по проверенному нами периоду налоговый орган доначислит налоги, наши налоговые юристы будут оспаривать доначисления, а если это не удастся, компания «Ингосстрах» компенсирует штрафы и пени. Страховка покрывает убытки до 30 млн руб. по каждому договору.

Если бухгалтер проводит аудит с углубленной проверкой налогового учета и страховкой от налоговых претензий, он может быть твердо уверен, что ошибок в налоговом учете нет. А если вдруг что-то пропустили, то аудиторская компания «придет на помощь». Бухгалтер не останется один на один с налоговым инспектором.

Наличие персонального сертификата руководителю, главному бухгалтеру, финансовому директору о прохождении аудита — это еще один «плюс» к защите бухгалтеров от рисков субсидиарной, уголовной и материальной ответственности.