Бизнес постоянно взаимодействует с третьими лицами — банками, покупателями, коммунальными службами, поставщиками. В результате этих отношений у сторон возникают финансовые обязательства. Все они учитываются в бухгалтерском учете. В статье поговорим про соотношение дебиторской и кредиторской задолженности — что она значит для бизнеса, как вести учет и управлять этими показателями.

Кто такие дебиторы и кредиторы в бухучете

Бизнес поддерживает отношения с контрагентами, то есть с внешними партнерами. Они могут быть кредиторами или дебиторами, в зависимости от того, кто из сторон имеет финансовые обязательства. Причем в этих отношениях дебитор не существует без кредитора, они всегда связаны. Расскажем, кто такие дебиторы и кредиторы простыми словами:

Дебитор — это должник. Он имеет финансовые обязательства перед заимодавцем. Невыполненные финансовые обязательства называются дебиторской задолженностью. По отношению к компании дебитором становится покупатель, который уже получил товар или услугу, но при этом не оплатил выставленный счет. Если рассматривать внутренних контрагентов предприятия, то дебитором может быть сотрудник, который уже получил аванс, но еще не выполнил свои рабочие обязательства.

Кредитор – это заимодавец, тот, кому должны. Кредитором может выступать юридическое или физическое лицо, а также государство. Кредиторами для компании могут быть банки, внебюджетные фонды, поставщики сырья, а также собственные сотрудники, которым не выплатили зарплату.

Компания выступает как дебитор или кредитор с разными контрагентами. А бизнес одновременно находится в нескольких кредито-дебиторских отношениях. Между кредитором и дебитором разница именно в том, кто кому должен. Если дебитор выполнил свои финансовые обязательства, он перестает быть должником, а кредито-дебиторские отношения аннулируются.

Остается вопрос, зачем вступать в такие финансовые взаимоотношения? Такие соглашения возникают, когда оба контрагента считают сделку выгодной, но у одной из сторон нет возможности сразу выполнить обязательства. Тогда контрагенты договариваются о пролонгированном периоде оплаты.

Ситуации, в которых появляется работа с кредиторской и дебиторской задолженностью:

- у покупателя или организации нет денег, чтобы погасить счет, но со временем они появятся;

- на складе у производителя нет нужного объема товаров, поэтому он произведет отгрузку в течение указанного времени;

- на погашение обязательств влияют бюрократические или юридические сложности, из-за чего время оплаты или оказания услуг растягивается.

Возможность вступать в кредито-дебиторские отношения помогает развиваться бизнесу и экономике в целом. Для компании это шанс увеличить производственные мощности и увеличить продажи.

Приведем простой пример. Компания «ДревМасс» производит OSB — древесные щиты для строительства. Для производства она закупает древесную щепу у местной лесопилки. Организация «ДревМасс» уже забрала щепу, но еще не заплатила за нее, тогда она становится дебитором, а лесопилка — кредитором.

Потом готовые щиты OSB поставляются в строительный магазин. Если строительный магазин забрал щиты, но еще не оплатил их, то он становится дебитором. А компания «ДревМасс» — кредитором.

Понятие кредиторской и дебиторской задолженности

Дебиторская задолженность — это долг контрагентов перед вашей компанией. Его можно взыскать в судебном порядке, так как по всем правилам бухгалтерии дебиторская задолженность должна быть отображена в бухучете и зафиксирована в договоре.

Дебиторская задолженность может формироваться от компаний и физических лиц. Рассмотрим на примерах, как может формироваться дебиторка:

- Компания оказывает услугу, а потребитель обязуется оплатить счет в течение месяца. В этот период сумма долга считается дебиторской задолженностью.

- Организацией и контрагент заключают трехмесячный фьючерс. Компания обязуется предоставить товары через 3 месяца по заранее оговоренной цене. Обязательства по фьючерсным контрактам также причисляются к дебиторке.

- Компания выдала зарплату штатным сотрудникам и работникам на аутсорсе авансом. Пока они не отработают положенный период, сумма аванса будет считаться дебиторкой.

- Организация неправильно заполнила налоговую декларацию, из-за чего сумма уплаченного налога получилась больше. ФНС подтвердила переплату. Ее сумма до возврата будет записана в дебиторскую задолженность. Дебитором в таком случае выступает государство.

Кредиторская и дебиторская задолженность — это всегда парные взаимоотношения. Поэтому если у одной стороны дебиторка по договору составляет 10 000 ₽, то у второй стороны кредиторка будет точно такой же.

Кредиторская задолженность — это долги организации перед государством, контрагентами, собственными сотрудниками. Она может быть фиксированной и состоять только из тела долга, или переменной, если к основной сумме добавляются проценты. Во втором случае кредитор не только возвращает обратно свои средства, но и получает дополнительную прибыль за счет процентов.

Рассмотрим ситуации, в которых у компании формируются кредиторские задолженности:&

- Организация закупила сырье или товары, но не расплатилась за них.

- Компания взяла кредит в банке на развитие бизнеса.

- Фирма не выплатила зарплату сотрудникам.

- Предприятие выпустило облигации и имеет обязательства перед держателями ценных бумаг.

Виды дебиторской и кредиторской задолженности

В зависимости от того, на какой срок и у кого появляется обязательство, различают несколько видов дебиторки и кредиторки.

Классификация дебиторской и кредиторской задолженности происходит:

- по сроку погашения обязательств;

- по основанию погашения;

- по состоянию.

По периоду погашения обязательств различают краткосрочные задолженности со сроком оплаты менее одного года, и долгосрочные — более 12 месяцев.

По основанию погашения дебиторская и кредиторская задолженность простыми словами может быть внешней и внутренней. В первом случае это долг между организацией и третьими лицами. А во втором случае — между компанией и ее сотрудниками.

Есть несколько видов задолженности по состоянию выполнения обязательств:

1. Стандартная. Покупатель обязуется оплатить счет в течение 3 месяцев, и этот период еще не прошел.

2. Просроченная, когда срок действия договора истекает. На такой случай, как правило, в договоре прописываются условия начисления штрафов и пени.

3. Сомнительная. Если дебитор не предпринимает попыток изменить условия договора, не оплачивает долг даже частями, то кредитор имеет право подать иск в суд.

5. Безнадежная. Иногда судебный процесс не приносит результатов. Например, должник признан банкротом. В таком случае безнадежную дебиторку списывают.

Как вести учет кредиторки и дебиторки

Все задолженности обязательно должны быть отражены в бухучете. Специально для кредито-дебиторских отношений создан счет №72. Но также параллельно данные заносятся в счет №62, где отражаются финансовые отношения с покупателями.

Если кредитором или дебитором выступает подрядчик или поставщик, то операция вносится в счет №60. Если был взят краткосрочный кредит на срок до 12 месяцев, то он будет отражен на счете №66, а долгосрочный — на №67.

Авансы и зарплаты будут отображены на счетах №70 и №71. А любые кредито-дебиторские отношения с государством — на счетах №68 и №69.

Важный момент: суммы дебиторской задолженности учитываются при расчете прибыли при условии, что все свои обязательства компания уже выполнила. То есть по факту деньги еще не получены, но они считаются прибылью.

Иногда дебиторка становится безнадежной. Компания уже смирилась с тем, что ей не дождаться оплаты: суды либо проиграны, либо показали финансовую несостоятельность контрагента. Но при этом долг все еще висит на счетах.

В таком случае в налоговом учете можно сразу списать всю сумму на внереализационные расходы. А в бухгалтерском учете сперва нужно создать резерв безнадежных долгов, а затем производить списания частями по счетам дебет 63 и кредит 62. Причем даже после списания нельзя полностью ликвидировать эти проводки, они должны отображаться в бухучете в течение 5 лет, так как есть вероятность, что должник все-таки выполнит обязательства.

Как управлять кредиторской и дебиторской задолженностью

Мы объяснили, чем отличается дебиторская задолженность от кредиторской, но еще не рассказали, что же с ними делать. Первое, что нужно знать: наличие кредиторки — нормальное явление для компании. Если организация хочет работать только за счет собственного оборотного капитала, то рост компании будет медленным. Такой бизнес просто не сможет развиваться на одном уровне с конкурентами.

Дебиторка — это тоже нормально. Но нужно правильно ее оценивать. Для управления и анализа задолженностей можно использовать несколько ключевых показателей:

1. Оборачиваемость.

2. Разница между кредиторской и дебиторской задолженностью в процентах или суммах.

3. Доля дебиторки в выручке.

Оборачиваемость

Величина долга не дает практически никакой информации. Например, миллион — это много или мало? Смотря для какой компании. Представим ситуацию: крупная организация имеет две дебиторки по миллиону рублей в год от ИП Соколова и ООО «Чайка». Но ИП Соколов дает годовую выручку в 500 000 ₽, а от ООО «Чайка» выручка получается 10 000 000 ₽. Понять, кому выгоднее давать в долг, можно с помощью периода оборачиваемости.

Период оборачиваемости дебиторки показывает, сколько раз компания получила прибыль от контрагента в размере остатка неоплаченной задолженности. Формула для расчета:

Период оборачиваемости дебиторки = Период в днях / (Выручка / Средняя дебиторская задолженность)

Обычно оборачиваемость считается за год, тогда в числителе нужно указать 365 или 366 дней. Средняя задолженность (СЗ) вычисляется так:СЗ = (Задолженность на начало периода + Задолженность на конец периода) / 2

Рассчитаем оборачиваемость дебиторки для организации из нашего примера:

- Период оборачиваемости дебиторки от ИП Соколова = 365 / (500 000 / 1 000 000) = 730.

- Период оборачиваемости дебиторки от ООО «Чайка» = 365 / (10 000 000 / 1 000 000) = 36,5.

ИП пользуется деньгами организации на протяжении 2 лет. А ООО отдает долг чуть больше месяца.

Чем длиннее период оборачиваемости, тем ниже вероятность выплаты долга. Соответственно, это лучше для компании. Если период оборачиваемости равен нулю, деньги компании не остаются на руках контрагентов, они всегда работают на фирму. Но такого практически не бывает. Даже если работать исключительно по предоплате или фактической оплате, то найдутся конкуренты, которые предложат рассрочку, и к ним потянутся покупатели.

Отличие кредиторской и дебиторской задолженности, с точки зрения оборачиваемости, в том, что здесь все наоборот. Чем выше период оборачиваемости кредиторки, тем лучше для должника. При определении показателя период в днях делится на отношение выручки компании к средней кредиторской задолженности:

Период оборачиваемости кредиторки = Период в днях / (Выручка / Средняя кредиторская задолженность)

Разница между дебиторкой и кредиторкой

Соотношение кредиторской и дебиторской задолженности показывает, насколько платежеспособно предприятие. Рассчитать показатель достаточно просто: нужно сравнить обе цифры.

Если дебиторка больше кредиторки — это значит, что компания платежеспособна. Денег на счетах достаточно для погашения финансовых обязательств. Долги компании будут оплачены за счет средств, которые должны вам.

Показатель можно рассчитать как:

- сумму;

- коэффициент.

Разница между дебиторской и кредиторской задолженностью — это конкретная сумма, которая остается у компании после выплаты всех долгов. Но можно добиться и коэффициента соотношения задолженностей k, который вычисляется по формуле:

k = Дебиторка / Кредиторка

Если дебиторка равна 5 000 ₽, а кредиторка — 4 500 ₽, то получаются такие расчеты:

- разница между задолженностями = 5 000 – 4 500 = 500 ₽;

- коэффициент = 5 000 / 4 500 = 1,11.

Оптимальным коэффициентом считается 1 или 0,9. Если k больше 1 — компания недостаточно эффективно использует ресурсы.

Если k меньше 0,9, то кредиторка превышает дебиторку. Тогда компания не сможет выполнить свои кредитные обязательства, так как не будет достаточно средств для этого. Но так работает не всегда.

Если кредиторская задолженность выше дебиторской — это значит, что долг компании погашается благодаря продаже сырья, товаров и услуг. В таком случае коэффициент меньше 0,9 — не показатель банкротства.

Доля дебиторской задолженности в выручке

Этот показатель оценивает, насколько эффективно используются средства компании. Долю дебиторки можно рассчитать по формуле:

Доля дебиторки = Дебиторская задолженность / Выручка * 100%

При правильном развитии компании доля дебиторки должна постепенно снижаться. В таком случае компания с каждым периодом использует средства эффективнее.

Аналогично считается доля кредиторки. Но при этом рост показателя — хорошая тенденция. Это говорит о том, что компания использует для развития чужие деньги, повышает товарооборот.

Но не стоит просто стремиться к снижению дебиторки и росту кредиторки, так можно погрязнуть в долгах и столкнуться с неприятными последствиями. При слишком высокой доле кредиторки в выручке инвесторы или банки могут отказать в очередном заеме.

Нельзя сказать, что лучше дебиторская или кредиторская задолженность организации. Если дебиторка выше, то это хорошо — всегда будут средства для погашения долгов компании. Но если кредиторка выше фирма активно использует и свои, и чужие средства для развития, а не дает заемщикам пользоваться активами. При анализе задолженностей всегда следует учитывать и другие показатели — чистую прибыль, долю проблемной дебиторки, величину процентной ставки по кредитам.

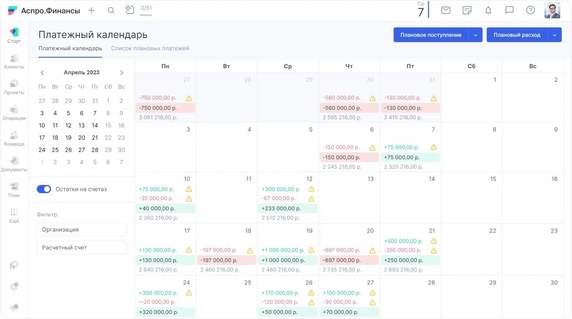

Что делать с проблемной дебиторкой

Если обязательства по дебиторской задолженности не выполняются в срок, они могут привести к возникновению кассовых разрывов. Это ситуация, когда уже нужно оплачивать свои долги, а поступлений от покупателей еще нет. Чтобы предотвратить кассовые разрывы, стоит вести платежный календарь и учитывать все финансовые операции.

Если все же дебиторка превратилась в сомнительную, не стоит ждать, пока должник забудет о своих обязательствах. Есть несколько способов вернуть деньги:

- напомните дебитору о задолженности устно или с помощью письменного запроса;

- предложите реструктуризировать долг: растянуть всю сумму на несколько месяцев, чтобы должник выплачивал ее частями;

- при отказе урегулировать конфликт мирно отправьте предарбитражное уведомление — это такое же напоминание о задолженности, но с указанием, что вы собираетесь решить вопрос в судебном порядке;

- обратитесь с исковым заявлением в суд.

Не задерживайте обращение в суд, так как долги имеют срок давности. Если прошло 3 года с момента, когда контрагент обязан был выплатить долг, его можно списывать со счетов как безнадежную дебиторку.

В статье мы рассказали о том, что такое дебиторка и кредиторка простыми словами, как ее учитывать и анализировать. За всеми финансовым обязательствам нужен постоянный контроль. Удобнее всего следить за показателями в сервисе для финансового учета Аспро.Финансы. Сервис имеет встроенные инструменты для анализа и контроля, в том числе платежный календарь.