Многие предприниматели хотят знать стоимость своего бизнеса и не только в моменты, когда планируют его продать. Ответить на вопрос о стоимости финансисту помогут данные из Баланса компании. Вместе с финансовым директором Ириной Ремневой объясняем, как провести оценку правильно.

Когда проводить оценку

С точки зрения управленческого учёта рассчитывать стоимость бизнеса нужно регулярно, например, раз в год. Это поможет оценить эффективность управления компанией: если её стоимость растёт из года в год, значит, стратегия рабочая. А если застряла на одном месте или снижается, значит, пора что-то менять.

«Если компания регулярно проводит расчеты стоимости бизнеса и использует полученные цифры только для внутренних нужд, то к услугам лицензированного оценщика можно не прибегать. Но если планируется представление расчетов во вне — для заключения сделки, оформления кредита, привлечения инвесторов, банкротства бизнеса, дополнительной эмиссии акций и т.д., то нужен официальный отчет эксперта».

Ирина Ремнева, финансовый директор, налоговый консультант

В любом случае компании могут провести расчет самостоятельно, а после сравнить полученные данные с результатом, представленным сторонним экспертом. Это позволит убедиться в правильности расчётов оценщика.

Способы расчета стоимости бизнеса

Существует три подхода к оценке бизнеса — затратный, доходный и сравнительный. Подход выбирают в зависимости от ситуации и вида бизнеса.

Для удобства сравнили все подходы в таблице:

| Основа расчета | Когда применяют | Когда не можем применять | |

| Затратный | Стоимость активов | У компании много дорогостоящей собственности | Мало активов |

| Доходный | Возможные будущие доходы от бизнеса | У компании был рост дохода и он возможен в будущем | Нет дохода |

| Сравнительный | Цена аналогичного бизнеса на рынке | Есть информация о стоимости аналогичных компаний, с которыми можно сравнить бизнес | Нет информации о стоимости аналогичного бизнеса |

Точнее всего будет рассчитать стоимость бизнеса по каждому из этих подходов и после сравнить результаты. При правильном расчете большой разницы между значениями быть не должно.

Для расчёта по каждому из методов нужны данные из Баланса. Подробнее узнать об этом отчёте можно в этой статье.

Затратный подход

Затратный метод основан на том, что стоимость бизнеса — это сумма его активов за вычетом понесенных расходов. Подойдет для компаний, у которых есть много материальных активов. Если использовать для оценки два других подхода, стоимость имущества может быть занижена.

«Есть ситуации, когда нет рынка стоимости подобного бизнеса, например, если мы оцениваем госучреждение. Тогда для оценки используется имеющаяся информация — это фактические затраты на строительство. В этом случае оценку можно производить на основе определения стоимости строительства за вычетом амортизации и возмещения износа, т.е. затратным подходом».

Ирина Ремнева, финансовый директор, налоговый консультант

Есть два метода расчета стоимости бизнеса затратным подходом: чистых активов и ликвидационной стоимости.

Метод чистых активов:

Где активы — имущество, внеоборотные запасы, дебиторская задолженность, депозиты, а долговые обязательства — кредиты, задолженности.

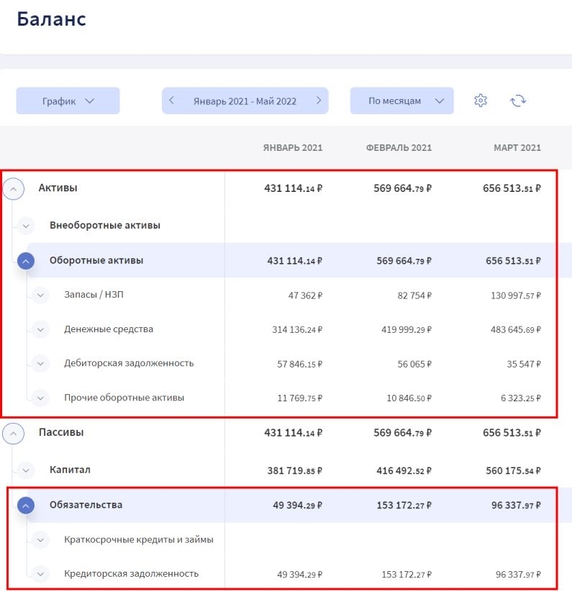

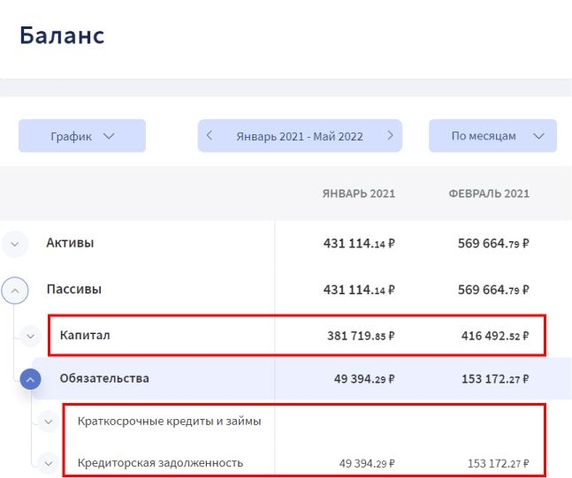

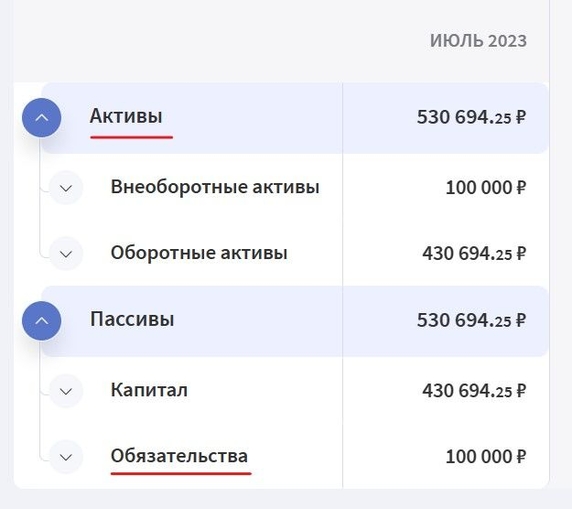

Активы и долговые обязательства можно найти в управленческом Балансе:

Рассчитаем стоимость кафе в центре города методом чистых активов. Предположим, что активы бизнеса составляют 430 000 руб., а долговые обязательства — 50 000 руб.

Подставляем цифры в формулу:

430 000 - 50 000 = 380 000

Стоимость кафе — 380 тысяч рублей.

Метод ликвидационной стоимости:

Формула та же, но данные другие. Она используется только тогда, когда компания наверняка будет ликвидирована. В этом случае активы и долги рассчитываются по-другому. Стоимость активов корректируется на размер скидки, которую собственник может предложить, чтобы ускорить продажу компании. А еще нужно учесть расходы на рекламную кампанию, которая может понадобиться для ускорения процесса продажи.

Доходный подход

Доходный подход зависит от будущей прибыли бизнеса, включая возможные риски и инфляцию. Им оценивают компании, чья прибыль стабильно растет.

Этот подход лучше использовать, когда нужно определить стоимость бизнеса для дальнейшей покупки/продажи или инвестиций в него. Доходный метод подойдет для стартапа (новые технологии, интеллектуальная собственность) или растущей компании, которая в будущем ожидает увеличение прибыли.

Есть два метода расчёта стоимости бизнеса при доходном подходе: прямой капитализации и дисконтирования предполагаемых денежных потоков. В методе дисконтированных денежных потоков в формулах используется такой показатель, как ставка дисконтирования. Эта величина помогает спрогнозировать, сколько прибыли будет приносить бизнес в будущем, и позволяет учесть возможные риски и инфляцию.

Рассмотрим первый способ — прямой капитализации. Его проще применить для самостоятельного расчета, так как в формулах используются известные данные.

Метод прямой капитализации:

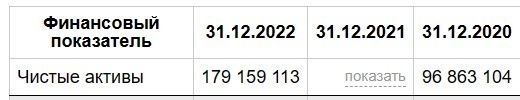

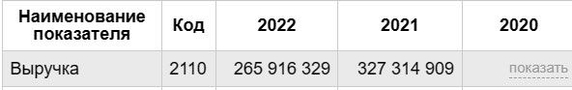

Метод прямой капитализации оценивает бизнес, исходя из прошлых доходов. Если в компании нет управленческого учёта, узнать показатель дохода можно из бухгалтерской отчётности: для этого понадобится отчет о финансовых результатах (ОФР или Форма № 2). Для расчёта нужен средний годовой доход за 3-5 лет.

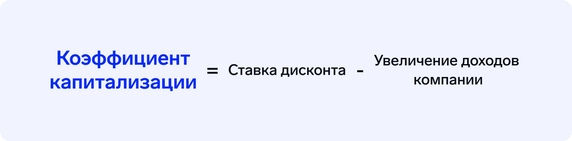

Ставка капитализации — это значение ставки доходности на вложения, рассчитанная по отрасли или рынку. Найти эту ставку можно в открытых источниках, например, в справочно-правовой системе КонсультантПлюс. Или рассчитать по формуле:

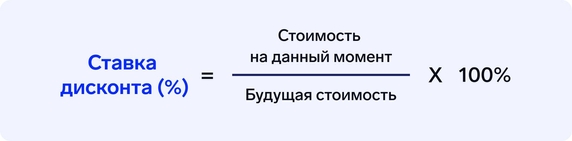

Ставка дисконта — это отношение стоимости компании на данный момент времени к возможной будущей стоимости, выраженное в процентах.

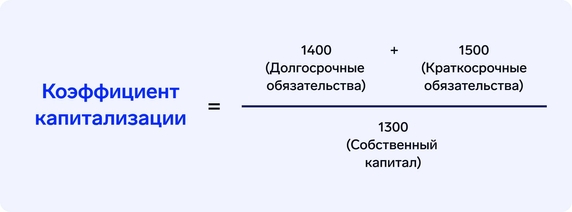

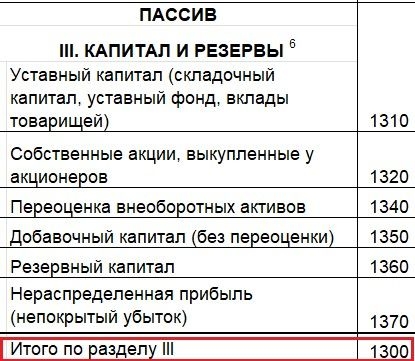

Коэффициент капитализации для оценки текущей ситуации компании можно рассчитать и по Балансу. Формула для коэффициента представляет собой отношение долгосрочных и краткосрочных заемных средств к собственным средствам.

Данные для подстановки в формулу можно взять из бухгалтерского баланса предприятия.

Или из управленческого Баланса:

Рассчитаем стоимость кафе по методу прямой капитализации. Будем использовать вторую формулу коэффициента капитализации.

Предположим, что средний доход кафе за последние 3 года составляет 320 000 руб. Долгосрочные обязательства по Балансу — 30 000 руб., краткосрочные — 20 000 руб. А собственный капитал — 65 000 руб.

Коэффициент капитализации = (30 000 + 20 000) / 65 000 = 0,76

Стоимость компании = 320 000 / 0,76 = 421 052 руб

Итоговая стоимость кафе доходным подходом — 421 тысяча рублей.

Сравнительный подход

Сравнительный подход используют, если на рынке есть достоверная информация о продаже аналогичных компаний конкурентов и их рыночной стоимости.

«Чтобы оценить стоимость бизнеса сравнительными методами, нужно подобрать несколько сделок на рынке с аналогичными компаниями, у которых цена продажи известна и есть какой-то общий показатель с нашей компанией. Это может быть выручка на квадратный метр торговой площади, количество оборудования, число посадочных мест. Сравниваем по выбранному показателю и таким образом рассчитываем стоимость оцениваемого бизнеса».

Ирина Ремнева, финансовый директор, налоговый консультант

Есть два метода расчёта стоимости бизнеса при сравнительном подходе: метод сделок и метод рынка капитала. В первом случае нам нужно знать стоимость похожей компании и её выручку. А во втором — выручку, цены на акции аналогичной компании и доход с этих акций.

Получается так: методом сделок оценивают бизнес, который не выпускает акции. А рынок капитала можно применить к акционерным обществам и компаниям, выпускающим ценные бумаги. Для самостоятельного расчета лучше подходит метод сделок.

Метод сделок:

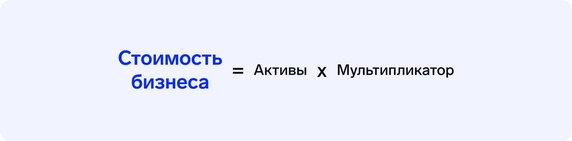

Мультипликатор — это отношение стоимости компании к ее выручке или к стоимости активов. Эти данные можно найти в публичных отчетах компаний и посчитать самостоятельно.

Мультипликатор P/R — капитализация к выручке.

Мультипликатор P/A — капитализация к общей стоимости активов.

Например, финансовые показатели ООО «Газпром Нефтехим Салават» за несколько предыдущих лет есть в свободном доступе:

Можно вычислить нужный мультипликатор и подставить его в расчет. Зная выручку и значение мультипликатора, получаем стоимость бизнеса.

Самостоятельно вычислить все мультипликаторы и коэффициенты сложно, но можно получить примерное значение. Этого вполне достаточно, чтобы сравнить полученную стоимость с данными по другим методам, когда вы оцениваете бизнес «для себя».

Посчитаем стоимость кафе сравнительным подходом. Для этого вычислим мультипликатор Р/А, используя стоимость компаний-аналогов. В нашем случае — аналогичные по площади кафе на главных улицах города.

| Наше кафе | Аналог 1 | Аналог 2 | Аналог 3 | |

| Цена бизнеса на рынке | ? | 510 000 | 365 000 | 290 000 |

| Стоимость активов (площадь помещения, мебель, оборудование) | 430 000 | 350 000 | 420 000 | 205 000 |

| P/A (цена бизнеса к стоимости активов) | 1,24 (среднее арифметическое аналогов) | 1,46 | 0,86 | 1,41 |

Теперь мы знаем мультипликатор. Нужно умножить его на активы:

430 000 * 1,24 = 533 200 руб.

Стоимость кафе по сравнительному подходу составила 533 тысячи рублей.

Как автоматизировать сбор данных для расчета

Часто на сборку Баланса уходит много времени. А ещё при ручной сборке в него могут закрасться досадные ошибки — тогда отчёт не сойдётся. Здесь на выручку финансистам приходит автоматизация. Например, в сервисе управленческого учёта Финтабло Баланс нужно собрать всего один раз, после он будет обновляться самостоятельно и вам всегда будут доступны актуальные данные.

По информации из Баланса легко рассчитать стоимость бизнеса затратным подходом по методу чистых активов. Все нужные данные доступны на одном экране — остается только подставить их в формулу.

Заключение

Есть три подхода к оценке бизнеса — затратный, доходный и сравнительный.

Выбор подхода и метода расчета стоимости зависит от вида бизнеса и целей оценки.

Оценка бизнеса может быть добровольной, когда стоимость узнают для внутренних целей, и обязательной — при покупке, продаже, ликвидации или банкротстве.

Добровольная оценка поможет определить вектор развития, необходимость продажи предприятия, увидеть эффективность принятых решений.

При оценке бизнеса можно руководствоваться финансовыми показателями из управленческого Баланса в Финтабло.